私の心情(101)―資産活用アドバイス34-資産活用世代の志向を分類する

Wade Pfau氏が2021年に上梓したRetirement Income Guidebookを読み、改めて「資産活用」を包括的に勉強していきたいという思いが強まりました。とはいえ、なかなか彼我の差は大きいと実感することばかりです。そこでこのコラムでも、その本のなかから気になるポイントを紹介しながら、自分なりに「日本ではどうすれば良いのか」と考えたことをまとめていきたいと思います。ご意見やアドバイスがあれば、是非、ホームページのお問合せ欄からコメントをお送りください。

Wade Pfau氏が2021年に上梓したRetirement Income Guidebookを読み、改めて「資産活用」を包括的に勉強していきたいという思いが強まりました。とはいえ、なかなか彼我の差は大きいと実感することばかりです。そこでこのコラムでも、その本のなかから気になるポイントを紹介しながら、自分なりに「日本ではどうすれば良いのか」と考えたことをまとめていきたいと思います。ご意見やアドバイスがあれば、是非、ホームページのお問合せ欄からコメントをお送りください。

Retirement Incomeへの志向を4つに分類

同書では、Retirement Incomeに対する志向のスタイルを規定する6つの要因を分析しています。ちょっとわかりにくいところもあるので、勝手に意訳をしておりますので、気になる方は原本に当たってください。私なりに理解したスタイルに関するポイントは、

主軸となる2つの相対的な志向は、①Probability-based(金融市場の潜在的な成長性を志向)とSafety-first(インカムが確保されることを志向)の軸と、②Optionality(選択肢を残しておきたいと考える志向)とCommitment Orientation(当初計画を堅持する志向)の軸。これを使ってRetirement Income スタイルを4象限に分類しています。そのほかに、サブ要因の軸として、③Time-based(老後期間を設定)とPerpetuity Income floor(終身志向)、④Accumulation (資産を増やす方に力点を置く)とDistribution(確固たるインカムを志向)、⑤Front-Loading(老後の前半を重視)とBack-Loading(老後の後半を重視)、そして⑥True Liquidity(現預金などを保有)とTechnical Liquidity(必要が生じたときに使える資産を用意する)です。

心持ちと態度で4分類すると

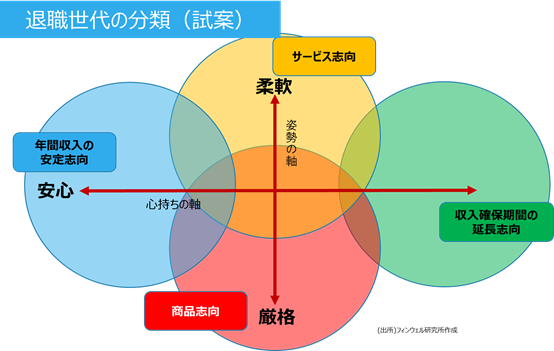

こうしたロジックを日本でも考えてみようと思います。私としては、日本においての2つの対称軸は、退職後の生活に対する「心持ち」と、資産活用に関するルールへの「姿勢」ではないかと考えています。自分ことを振り返ってみれば、退職後をどう生活したいかという「心持ち」と、そのためにどのように資産活用に向き合うかの「姿勢」が問われると思っていますから、これを軸にして4象限に分けてみたのが、グラフです。まだ試案の段階ですから、ここからいろいろ試行錯誤を続けて修正をしていきたいと思います。

4象限を考えてみたいと思います。まず、横軸に取った「心持ちの軸」は、左が退職後の収入が毎年、安定的であることを優先する考え方です。それが安定した生活に直結するという思いが強いほど左側で、右に行くほどその安定は多少犠牲にしても少しでも退職後の生活費をカバーできる期間を延ばしたいという志向が強いことを示しています。ただ、収入の安定を求める場合、想定以上に長生きすれば資産が枯渇する懸念が増加しますから、「長生きリスク」が顕在化します。一方で収入増の可能性を求めると、相対的に有価証券の保有を増やすことにつながりますから、引き出しの際の「収益率配列のリスク」が懸念されることになります。

縦の軸は、退職後の資産の引き出しに関する「姿勢」として、どれくらい厳格な態度でいようとするかを示します。ただ、この厳格か柔軟かというのは「態度」というよりは、どちらかといえば向き合う姿ではないかと思います。最初に決めた考え方や商品に対してあまり変更を想定していないとか、変更の予見がないといった感覚が「厳格」という意味です。逆に「柔軟」とは状況に応じて、年齢に応じて商品や向き合い方を変更していくということを想定している姿勢です。そうなると、商品に依存するよりも、それを組み込んだサービスへの志向が強くなるのではないかと考えています。