私の心情(39)―資産活用アドバイス15-個人金融資産の1割に達する英国ISA

個人金融資産の1割に達する英国ISA

ISAとDCの使い分けをIFAがアドバイス

英国のISAはIndividual Savings Account、個人貯蓄口座といわれる非課税制度で、日本のNISAの元になった制度としてよく知られています。このISAは、引出の自由度が担保されている点で、確定拠出年金等が退職後の生活資金という明確な目的を持っているのと異なります。また課税体系上は、確定拠出年金口座が拠出時非課税(Tax Exempt)、運用時非課税(Tax Exempt)、引き出し時課税(Taxed)で、EETと称されるのに対して、ISAはその逆のTEEとなっていることも特徴です。

こうした大きな特徴を持つため、DCとうまく組み合わせて生涯の多様な資金ニーズに対応できる資産形成の選択肢となります。IFAにとっては、こうした非課税制度をどう活用するか、どう組わせるかはアドバイスの一つの分野といえるでしょう。しかもISAはその規模が日本とケタ違いに大きいことから、IFAのビジネスに与える影響も大きいはずです。そこで、ISAの歴史と市場規模を概観してみましょう。

こうした大きな特徴を持つため、DCとうまく組み合わせて生涯の多様な資金ニーズに対応できる資産形成の選択肢となります。IFAにとっては、こうした非課税制度をどう活用するか、どう組わせるかはアドバイスの一つの分野といえるでしょう。しかもISAはその規模が日本とケタ違いに大きいことから、IFAのビジネスに与える影響も大きいはずです。そこで、ISAの歴史と市場規模を概観してみましょう。

80年代の民営化から登場した英国非課税制度

1980年代以降、サッチャー政権のもと、民営化と規制緩和の流れが大きく進みました。通信、ガス、水道、鉄道などの国営事業が民営化され、さらに公的年金の縮小なども行われ、それまで「ゆりかごから墓場まで」といわれた社会保障政策は自助努力を求める形へと大きく変わりました。

そうした流れの中で、民営化株式を円滑に個人が購入できるようにと、民営化株式の受け皿として非課税制度が創設されました。これが、PEPs(Personal Equity Plan、個人株式勘定)と呼ばれる制度です。さらにその後1991年に創設されたTESSA(Tax Exempt Special Savings Account、免税特別貯蓄口座)では、預金を対象にした非課税口座が登場しました。

登場から20年、継続的な改良を進める

PEPsとTESSAの2つが1999年に統合されて創設されたのがISAです。それぞれが株式型ISAと預金型ISAの原型になります。当初、ISAの拠出上限は7000ポンドに設定されました。その後、制度の恒久化をきっかけに2008年に7200ポンド、2009年からは1万200ポンド(当初は50歳以上のみ)へと引き上げられました。さらに2017年からはLife Time ISAの導入をきっかけに年間2万ポンドまで引き上げられています。

また拠出上限額の引き上げと合わせて、数多くの改良も加えられてきました。具体的には、18歳以下の未成年者が使えるJunior ISAの導入(2011年)、配偶者がなくなった時に残された方の非課税枠を一時的に拡大させる相続ISAの導入(2015年)、株式型ISAと預金型ISAの資金移動の自由化(2014年)、引き出しを初回の住宅購入か退職後の生活費に限定したLife Time ISAの導入(2017年)などがあります。

個人金融資産の1割にまで育つ

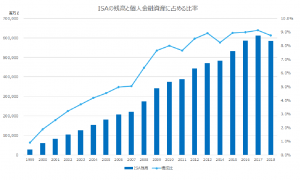

こうした改善を経て、ISAは国民に使われる非課税制度になってきました。現在、ISA口座保有者(預金型、株式型合計)は2200万人強にまで達し、株式型ISAを利用できる18歳以上の総人口5200万人弱(2016年)の4割を超えることになります。また、ISA残高は6000億ポンド前後に達し、個人金融資産の1割弱を占めています。ISAは20年の改善を経て、今や国民的な制度になったといっても過言ではないと思います。

(注)個人金融資産の残高は各年年末、ISA残高は翌年4月5日(各年の税年度末)で比率を算出 (出所)英国National Account並びにISA Statisticsよりフィンウェル研究所作成