私の心情(33)―資産活用アドバイス10-自動定率引き出しサービス

自動定率引き出しサービス

今回は英国IFAのお話ではありません。資産活用において、非常に大切な“資産を引き出す”というサービスに、最近、日本でも少し動きが出てきましたので、ちょっと取り上げてみようと思います。具体的には、長らく必要だと指摘してきた「定率引き出し」を可能にするシステムがスタートし始めていることです。

普及に10年かかった定率引き出しの考え方

ご承知の方も多いと思いますが、私はもう10年以上前から「定率引き出し」の有効性を伝えてきました。2008年に上梓した「退職金は何もしないと消えていく」(講談社+α新書)で、初めて「収益率配列のリスク」を紹介し、その解決策としての「定率引き出し」に言及しました。その後はほとんどの弊著で「定率引き出し」に言及し、2018年の「定年後のお金」では1章分をその説明に使っているほどです。

ご承知の方も多いと思いますが、私はもう10年以上前から「定率引き出し」の有効性を伝えてきました。2008年に上梓した「退職金は何もしないと消えていく」(講談社+α新書)で、初めて「収益率配列のリスク」を紹介し、その解決策としての「定率引き出し」に言及しました。その後はほとんどの弊著で「定率引き出し」に言及し、2018年の「定年後のお金」では1章分をその説明に使っているほどです。

それでもなかなか「引き出し」に関する理解は進みませんでした。当初は、「大切なことはわかるが、金融ビジネスとしては顧客資産を減らすことは前向きにとらえられない」といった反応や、「それを可能にするシステム開発にはコストが掛かりすぎる」といった実務面での課題がありました。

しかし、ご承知の通り、ここ数年は金融庁の資料や閣議決定された高齢社会対策大綱など、いわゆる公的な資料に「資産の取り崩し」という言葉が盛り込まれるようになり、「資産の取り崩しも金融サービスだ」という認識が広がり始めてきました。

オンライン証券の自動投信定率引き出しシステム

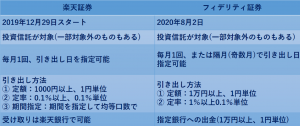

そうしたなか、昨年12月には楽天証券が、今年8月にはフィデリティ証券がそれぞれ自動「定率引き出し」のサービスをスタートさせました。両社ともに折に触れて定率引き出しで議論をするチャンスがあるオンライン証券でしたから、こうしたスキームが提供されるに至ったことはうれしい限りです。下の表に両社のサービスの概観を比較しています。両社のサービスにそれほど大きな差異はありませんが、強いて上げれば、楽天証券が引出率の最低水準を0.1%と小さくしていること(フィデリティ証券は1%)と期間指定の引出を可能にしていること、一方でフィデリティ証券は隔月(奇数月)での引き出しを設けて公的年金の補完という考え方を打ち出していることが、違いでしょうか。

課題は投信ごとの引き出しにとどまることーアドバイザーの活用がカギ

実は課題もあります。現状では、両者のサービスは投資信託個別ごとに引出率を設定するサービスとなっています。最終的には、口座全体を想定して定率引き出しを考えることが必要でしょうし、それに合わせて残った資産のアロケーションの変更も必要になってくるでしょう。

正直言って、こうしたサービスまでシステムで対応できるのは簡単ではないように思われます。やはりここにアドバイザーの価値があります。定率引き出しのシステムを活用してアドバイザーが、口座全体の運用と引出を管理し、資産寿命の延伸を進めていくのが、大切な金融サービスになるはずです。

定率引き出しのサービス

(出所) 各社HPの資料などからフィンウェル研究所作成