私の心情(27)―資産活用アドバイス4-個人金融資産4000兆円を目標に

個人金融資産4000兆円を目標に

構成比ではなく、残高が伸びないことが課題

今回は、資産活用そのものではありませんが、長らく使われてきた「貯蓄から投資へ」というキャッチフレーズを少し考えてみたいと思います。これを考えることは、実は大きな意味で将来の資産活用を考えることにつながります。

よく、「日本では個人金融資産の過半数が現預金になっていて、それが大きな課題だ」といわれてきました。しかし、そう指摘しながらこの20年間、その構成比はまったく変わっていません。米国は日本とは逆に有価証券の比率が高いのですが、こちらもその比率は過去20年間ほとんど変わっていません。

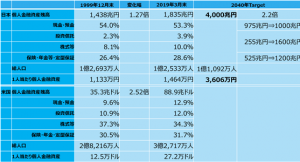

しかし、「有価証券の構成比率を変える」ことが目的ではないはずです。これは手段であって、本来の目的は、超高齢社会が一段と進展することに備えて「金融資産そのものの残高を増やすこと」のはずです。そこで、個人金融資産がこの20年間でどれだけ増えたかをみてみましょう。日本は、27%伸びて2019年3月末で残高は1835兆円に達しました。これを、人口1人当たりの個人金融資産として計算すると、1999年末の約1100万円から2019年には約1400万円へと増えています。

これに対して、米国は同じ期間に残高は2.5倍になり、1人当たりの金額は約12万ドルから27万ドルへと2倍以上に増えています。1ドル110円で換算すると、米国は2970万円と日本の2倍の水準となっています。

数値の目標を立てる時期に来ている

ご承知の通り、米国よりも日本の方が高齢化率は高く、すでに世界一の水準であることはよく知られています。にもかかわらず、1人当たりの個人金融資産は米国の半分にすぎません。これでは、高齢化が一段と進展する中で十分な資産を保有しているとは言い難いでしょう。

本当に必要な目標は、やはり個人金融資産の数値ではないかと思っています。例えば、1人当たり個人金融資産として、現在の米国よりも少し多い金額である3600万円程度を想定すると、総人口で掛け合わせると、個人金融資産は4000兆円となります。ちょうど現在の2倍です。米国や英国では、過去20年間に個人金融資産は2倍以上に拡大していますから、今から20年後の2040年に向けて日本がこうした目標を掲げても、決して不可能ではないように思えます。

中央値を引き上げることが必要

もちろん、平均値を使う場合には問題を孕んでいるという認識も必要です。貧富の差が激しいといわれる米国ではいくら平均値が高くても、多くの人が十分な資産を保有していないといわれています。日本でも持てる人の保有金額が増える形で平均値が上がるのではなく、保有金額を増やす人は多くなる形での平均値の引き上げ、すなわち平均だけでなく中央値も上がる形での個人金融資産の増加が求められます。

日米個人金融資産の20年間の変化と日本の今後の目標値

(注)1999年並びに2019年の数値は個人金融資産残高は日銀資金循環表、総人口は日本が2000年(国政調査)と2020年(推計)、2040年(国立社会保障・人口問題研究所予測)、米国は2000年、2017年の数値でともにOECD統計より。(出所)フィンウェル研究所作成