私の心情(263)―資産活用アドバイス115 第18回デキュ研:認知症と相続時の一括対応サービス

11月26日に開催した第18回のデキュムレーション研究会では、第17回に続いて、「認知症になったら資産運用はどうするのか」をテーマに、マネックスSP信託の「たくす株」というサービスを取り上げて議論しました。なお、当研究会は当該サービスの概要を知ることを目的としており、その推奨を目的として取り上げているわけではありません。

11月26日に開催した第18回のデキュムレーション研究会では、第17回に続いて、「認知症になったら資産運用はどうするのか」をテーマに、マネックスSP信託の「たくす株」というサービスを取り上げて議論しました。なお、当研究会は当該サービスの概要を知ることを目的としており、その推奨を目的として取り上げているわけではありません。

「たくす株」の商品性:認知症発症+相続時の資産凍結に一元対応

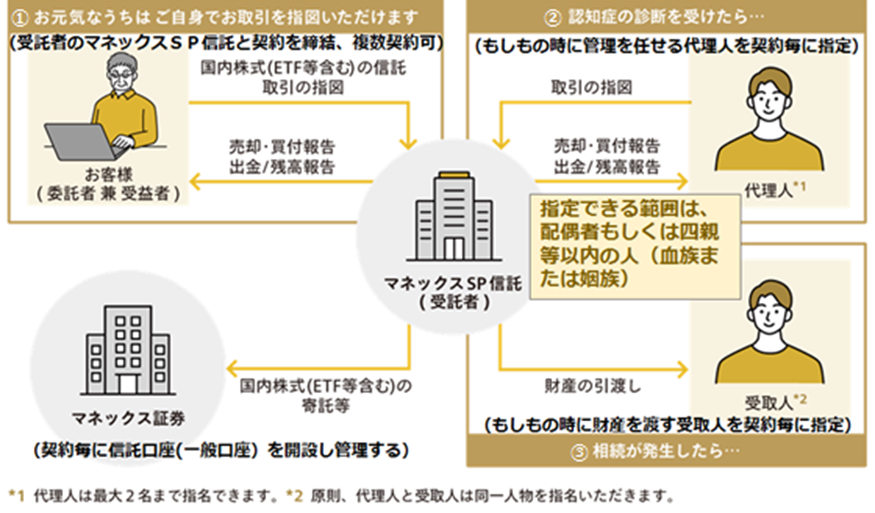

前回の「予約型代理人サービス」との違いは、「たくす株」が、認知症発症時の対策だけではなく、信託を使って相続対策としても活用できる2つの「資産凍結」に対する一元的なサービスである点です。詳細をマネックスSP信託株式会社の徳永取締役に説明していただきました。

2021年9月にサービス提供をスタートさせた「たくす株」の概要は、①申込人である委託者の上場株式等を専用口座で管理し、②委託者の認知症発症に伴って代理権が発効すると第一代理人の指図によって信託財産は管理される、③委託者が亡くなったときには帰属権利者に信託財産を交付する、というものです。

その特徴を6つにまとめると、

国内株等に限定、信託口座を活用

「たくす株」のサービスの対象となる資産は、国内上場の株式とETF、REITに限られ、投資信託や海外株式等は対象外です。マネックス証券に開設する信託口座は、信託会社名義で開設するため口座は法人扱いとなり、特定口座ではなく一般口座となります。そのため売買益等の課税関係は確定申告を申込人、代理人が行わなければなりません。費用は、1)設定報酬として、信託設定時に税込みで時価の1.65%(最低5.5万円、最高220万円)、2)管理報酬として、代理権発効前は税込み月額550円、発効後は月額2200円です。

委託者のできることーリバランスも可能に

委託者(申込人)は、事前に指図代理権の範囲を指定できるため、認知症発症後も代理人が売却、出金、残高照会といったことのほか、買付の指図もでき、ポートフォリオのリバランス・リアロケーションが可能になります。

また証券保管振替機構から提供される情報に基づき、権利処理日に自動的に信託口座から本人名義口座に一時的に戻すことにより、株主としての権利(株主総会出席、配当、優待など)を直接受けられます。信託口座の残高はウェブサイトでリアルタイムに確認することができます。ただし信託口座での承認プロセスが避けられないため、株式等の売買注文・出庫や出金は電話での依頼に限定されます(当日受付は営業日の12時(単元未満株は10時)まで)。

認知症発症後に代理権発効

代理人(指図代理人)は第一、第二と設定できます。第一代理人は原則として、帰属権利者(資産の受取人)と同一としており、認知症発症後の資産の指図を行う第一代理人が相続時点で資産を相続することになります。代理人は、おひとり様である場合も考慮して、申込人の配偶者か四親等以内の血族・姻族、または推定相続人から同意を得た人と広く設定しています。なお、認知症発症時に成年後見人を指名すると、自動的に第一代理人は成年後見人となり、第一代理人であった親族は第二代理人となります。また、帰属権利者が未成年、法人の場合には、第一代理人に帰属権利者とは別の親族を指定する必要もあります。

代理権の発効とその条件

代理権を発効するには、代理人が、全国の認知症疾患医療センターの(脳)神経内科または精神科より交付された「認知症診断を証する診断書」を提出する必要があります。

代理権発効後に代理人が出金する際には、申込人のための出金であることが条件となり、1か月に1回、上限50万円の制約があります。ただし利用使途確認のため領収書などの提出があれば、これを上回ることも可能です。これらの注文は電話での依頼に限定されます。出金先は申込人の口座ではなく、代理人名義の口座(代理人がマネックス証券に登録している銀行口座)のため、銀行での代理権取得は必要となりません。

相続発生時

帰属権利者は、相続発生時に遺言や遺産分割協議が必要ないため遺産を早ければ数日で受け取ることができます。株式等は帰属権利者がマネックス証券に開設した証券口座、預り金は帰属権利者の銀行口座へ移管・振り込まれます。帰属権利者には、代理人と同一人物のほか推定相続人から同意を得た法人も含むこととしており、遺産を寄付する場合にも対応しています。

その他のオプション

オプションサービスとして、申込人が一定期間ログインしていないことを代理人に知らせる見守り機能、申込人に判断能力が認められる間の株式等の暦年贈与を支援する代行サービス、認知症発症後にマネックスSP信託が株式等を換価する定期売却サービス、などがあります。

研究員による議論

認知症を懸念して運用を止める高齢者へ対応策

対面、オンラインに関わらず、証券会社の顧客の高齢化は進んでいます。マネックス証券でも「いつか認知・判断能力が低下すると困るのでそろそろ運用は止めることにする」という高齢のお客様がいて、それに何とか対応できないかという視点でこのサービスが開発されたとのこと。デキュムレーション研究会でも“運用を続けながら資産を取り崩していける方法はないか”という議論を続けており、共通する視点といえます。

ユーザーにとってのメリットと課題

「予約型代理人サービス」と比べると、「たくす株」は引き出しだけでなく、口座内の資金であれば買付もできるように設定されているため、リバランスやリアロケーションができることは柔軟性が高く、前向きに評価できます。

また認知症を発症して代理権が発効された後の代理人による払い出しに関して、上限金額の設定や使途の管理などといった信託口座だからできる対応が、安心感につながりそうです。

さらに、相続人毎に個別に「たくす株」の契約ができることで、“どの資産を誰に遺すか”という明示が可能になります。帰属権利者が事前に明示され、相続時のもめ事を回避することができる点はメリットになるはずです。

しかしシステム対応の負荷を回避するため投資信託が対象に含まれないことは、顧客からみると大きな課題に映ります。特に昨今、新NISAを使って投資信託で資産形成をする人が増えれば、「投資信託の資産を持った高齢者」という層が、今後太宗を占めることになり、顧客のニーズに十分こたえられないのではないかと懸念されます。

認知症診断書の作成の柔軟性

申込人の認知症判断のための書類として、全国の認知症疾患医療センターの(脳)神経内科または精神科に限定されるのは、柔軟性に欠けるのではないでしょうか。認知症疾患医療センターは、全国に500弱しかありません。「予約型代理人サービス」では、この点を考慮して、かかりつけ医がその書類を提出できるように書類の共通化を行っています。これは参考になるのではないでしょうか。

特定口座を使えるようにならないか

認知・判断能力の低下時、相続時における運用継続に信託口座を活用することの意味は大きいものの、法律上、その口座が特定口座ではなく、一般口座でしか作れないことから、売買等に関連する確定申告を本人が行わなければならない点はちょっとハードルになりそうです。これまでも、この点に関する改正は例えば金融庁から出された令和4年度税制改正要望にも盛り込まれていましたが、残念ながら実現していません。

活用されていないのはなぜか

「たくす株」は2021年9月にサービスを開始し、3年を経過していますが、あまり一般には認知されていません。これまで指摘した通り、課題はあるとはいえ、コンセプトには共感できる点が多くあります。その点は、2021年に日経優秀製品・サービス賞「日経ヴェリタス賞を受賞し、2022年にはグッドデザイン賞も受賞したことにも表れていると思われます。

しかし実際に活用している顧客数は少ないとのこと。認知症と相続という2つの「資産凍結」を一度に解決するというコンセプトは評価されるものの、それを高齢顧客が一度に自主的に意思決定することを求めることになりますから、かなりハードルが高い作業になります。特に認知症に対する投資家自身の感情は複雑なものだと思います。多くの方が罹患している認知機能の低下ではありますが、必ず罹患するというわけではないことが現実を回避させている可能性があります。

「予約型代理人サービス」の場合でも、認知症の問題を本人と家族で面と向かって話をすることが大きなハードルになっているとのことでした。それを乗り越えるために、手続きは本人だけでもできて(代理人が配偶者または二親等以内の血族の場合は同席不要)、しかも営業の現場では背中を押してくれる担当者がいる点も重要になると思います。オンラインだけで、認知症と相続の2つの課題を自主的に取り組むモチベーションは難しいかもしれません。

行動経済学の知見を使った何らかのナッジを活用するとか、外部の金融アドバイザーによる相談プロセスを活用する、といった方策が必要になるかもしれません。

おひとり様向けのデザイン

「予約型代理人サービス」では代理人の範囲は原則として二親等以内の血族としていましたが、「たくす株」では四親等までとかなり代理人の範囲を広げています。これは、今後おひとり様が増えるとみられるなかで、「たくす株」を利用できる可能性を広めたいとの意識が強く働いているようです。高齢おひとり様の課題はかなり深刻だと考えていますから、この視点は大切です。ただ、それでも、代理人が見つからないおひとり様も多くなるのではないでしょうか。そうした場合のおひとり様向けデザインも必要だと考えられます。

代理人として指定できる相手がいない場合には、それを会社(法人)が代行できないだろうかとの意見も出ました。ただ、この場合には、一任勘定としての対応が求められることになり、可能だとしても、かなりのコストがかかることになり、そうしたサービスを提供している会社も聞いたことがありません。行政がこの点に関与せざるを得ないかもしれません。

またそのおひとり様が亡くなったかどうかの確認も難しい可能性があります。死亡情報の収集に関しては、年金業務では住民基本台帳ネットワークの活用も広がっているので、これを活用する道があるかもしれません。