私の心情(252)―資産活用アドバイス106―資産の取り崩し、2つの具体策

最近、資産の取り崩しに関する具体的なアイデアで質問をいただくことがありましたので、私の考え方をご紹介させていただきます。

最近、資産の取り崩しに関する具体的なアイデアで質問をいただくことがありましたので、私の考え方をご紹介させていただきます。

引き出しと取り崩しの違い

その前に引き出しと取り崩しという2つの言葉を使っているのですが、私なりにその定義を決めていますので、改めてここでまとめておきます。といってもこれは私個人の使い方ですので、一般的ではないことをご承知おきください。

「引き出し」は、具体的に資産から引き出す行為で、「引出額」はその金額です。「取り崩し」も同様に資産から資金を引き出す行為ですが、「取崩額」は資産の減った金額だと考えています。例えば、3000万円資産のうち、2000万円を有価証券で運用し、1000万円を預金にしている時、ここから4%の引き出しをする場合、120万円(=3000万円×4%)が「引出額」です。しかし運用資産が50万円増えていれば、残高は70万円減少しています。これを「取崩額」と考えます。

引き出し≠取り崩し

取崩額70万円=引出額120万円-運用収益50万円

というわけです。

何もこんな定義をしなくてもいいと思われるかもしれませんが、「使いながら運用する時代」では引き出す金額と資産が減っていく額が同じではないことを少しでも明示できるようにならないかと思っているところです。

定率引き出しは毎月行うべきか?

さて、引き出しの具体的なアイデアとして問われるのが、引き出しを実行する頻度です。これまで「率」を意識した資産の引き出しを紹介するなかで、かなり多くいただいた質問が「引出額を毎月計算するとかなり面倒なことになりませんか?」とのご指摘です。

そこで「率」で計算した金額を毎月引き出すことのメリット・デメリットを整理してみます。

まず本当に計算が面倒なのかという点です。定額引き出しであれば、毎月10万円といった金額で引き出すだけですから、これと比べると毎月すべての資産の残高を集計して、そこに「率」を掛けて金額を決めるというのは確かにひと手間かかります。

資産残高の管理はアプリで簡単に

しかし最近は保有資産の残高はアプリで日々確認できますから、その計算作業そのものにそれほど煩雑さはありません。また「率」に関しても、例えば年間4%の引出率なら、12で割って、月次0.33%と決めて、残高に0.33%を掛けて算出すればいいだけです。それほどの手間にはなりません。

ただ、毎月有価証券の売却の注文を出すという心理的なハードルはあります。また月次の運用収益率の変動はかなり大きいこともあるでしょうから、引出額のバラツキが大きくなるでしょう。そして何よりも毎月の引出額があらかじめわからないことが生活に不安感を残しかねません。

資産収入は嗜好品支出を賄うという考え方

資産収入は、勤労収入や年金収入との組み合わせで想定されるものです。米国では、退職後の生活費を生活必需品(Essential spending)と嗜好品(Discretionary spending)に分けて、どの支出をどの収入で賄うかを考える方法があります。例えば、生活必需品は勤労収入や年金収入で、それ以外の嗜好品や旅行費用などは資産収入で賄おうと考えるようなものです。

生活必需品用ではないから資産収入の毎月の変動は許容できるという考え方もありますが、逆に嗜好品だからこそ毎月の変動があってはコントロールできないこともあります。

嗜好品用だからこそ資産収入は年間で受け取る方が管理しやすい

そこで資産収入を嗜好品への支出用として位置付けるのであれば、年間でまとまった金額として引き出し、それを必要に応じて配分することの方が効率的に管理できます。例えば、旅行に行く際の支出は他の月の支出より大きくなりますから、それを配分するのは年間計画として管理すればいいのです。

その点では、資産収入は1年に1回の引き出しを行ってそれを年間で自由に配分するといったことが扱いやすいのではないでしょうか。生活必需品への支出は月次で管理し、嗜好品への支出は年間で管理するという使い分けです。

ちなみに、月次ではなく四半期に1回の引き出しを想定するのも可能かもしれません。その場合には、年率4%の引き出しなら、四半期に1回は1%ずつ引き出すことで対応できます。

定額と定率の合わせ技はどうか?

もうひとつの取り崩しに関するアイデアは、2000万円の運用資産と1000万円の預金を保有しているときに、預金からは定額で引き出して生活費に充当して、運用資産からは定率で引き出して預金の減少を埋めるといった合わせ技です。

運用資産は定率引き出しで収益率配列のリスクを回避

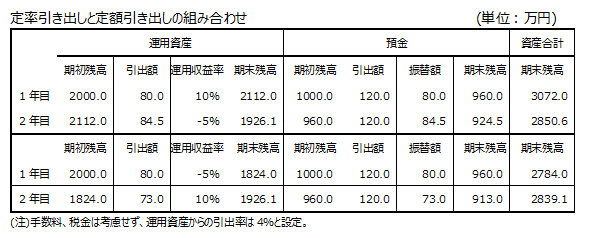

例えば、運用資産から定率で引き出すと決めます。表のように期初2000万円の運用資産から4%を引き出して、残りを1年目収益率10%、2年目₋5%と設定して運用したとします。その逆の₋5%、10%の場合と比較すると、2年目の残高は同じになりますから、この段階で収益率配列のリスクを心配する必要はありません。

ここで引き出した金額を預金に振り替えます。そして期初に預金から120万円を引き出すようにします。預金からの引き出しですから定額でも収益率配列のリスクは生じないはずですが、運用資産からの振替額が変動しますので、結果として2年目の残高は924.5万円と913.0万円で11.5万円の差が出てしまいます。収益率配列のリスクです。

ポートフォリオとしてみれば収益率配列のリスクは残る

運用資産からの引き出しと預金からの引き出しを別々に考えてみると、定率と定額の組み合わせは合理的に思われますが、「運用資産と預金を合わせたポートフォリオからの定額引き出し」だと考えてみると、ここには収益率配列のリスクが存在することが理解できます。

有価証券比率によって、定額引き出しの安心感とリスクのバランスも

ただ、この合わせ技の良い点は、敢えてある程度の収益率配列のリスクを取っても、定額引き出しの安定感を求める人にとっては使いやすい点です。普段は収益率配列のリスクを説明するために全資産を運用する場合を前提にしていますが、実際には運用資産と預金の2つ、またはそれ以上に分けているはずです。

さらに運用資産のウエイトがもっと小さくすれば、そのリスクの大きさは小さくなります。ちなみに表の例では、3分の2を運用資産としていますが、これを運用資産1000万円、預金2000万円と運用資産を3分の1に減らして同様の試算を行ってみると、2年目の期末残高は2805.3万円と2799.6万円で、差額は5.8万円にとどまります。

より実務的には、収益率配列のリスクを薄める方法は他にもいくつもありますから、現実に即した資産の取り崩しに関するアドバイスが求められるわけです。