私の心情(222)―資産活用アドバイス89-アドバイスの付加価値―長期投資によるパフォーマンスの実現効果

金融アドバイザーの役割とは何か。自分ごととして、現役時代よりも退職してからの方がアドバイザーに頼りたいと感じることが多くなったこともあり、ここにきてこれをよく考えるようになりました。

金融アドバイザーの役割とは何か。自分ごととして、現役時代よりも退職してからの方がアドバイザーに頼りたいと感じることが多くなったこともあり、ここにきてこれをよく考えるようになりました。

勤労収入が大きく減少して「生活費>勤労収入」の状況になることを、私は「退職」と称しています。自分が、その退職の状況になって非常に気になっているのが、お金との向き合い方で「感情>理論」となる場合が多くなったことです。これまでのブログでも、そうした感情面が強く出る行動バイアスを紹介していますが、その抑制を手伝うことが金融アドバイザーの仕事ではないかと最近強く感じています。

運用商品のパフォーマンスに上乗せできる効用は

そこで「金融アドバイザーの仕事によるアルファ=個人の享受するパフォーマンス-運用商品のパフォーマンス」と考えて、アルファの源泉になりそうなものを、「感情>理論」の状況を念頭において、考えてみたいと思います。ここで示したアルファをアドバイザー・アルファと呼ぶことにします。

その源泉はたくさんあるだろうと思います。思いつくまでに列挙してみますと、「長期投資による運用商品のパフォーマンス実現効果」、「取り崩し方法の洗練化による資産保全効果」、「積立投資による利益積み上げ効果」、「分散投資によるリスク軽減効果」、「税制優遇を利用する手取り増効果」などなどです(それぞれの名称は、私が勝手につけておりますこと、ご理解ください)。

今回のブログでは、そのなかで「長期投資による運用商品のパフォーマンス実現効果」について、自分の頭の整理をしておきたいと思います。またその他の源泉に関しても、折々にこのブログで取り上げていくことにします。

運用では儲からないと思っている人が多い

個人の方や金融関係者の方向けのセミナーで必ず聞いているのが、投資信託の運用成果についてです。過去10年の運用実績で「年率3%以上のリターンを実現した投資信託は何本くらいあるでしょうか」という質問です。前列の席に座っている方に回答していただき、その回答値よりも「それぞれの想定数字は上か下か」を会場全体の方々に手を挙げて教えていただくようにしています。ほとんど方が、年率3%のリターンは難しいと考えていることを物語る挙手の比率です。

7割の投資信託が3%以上の運用実績

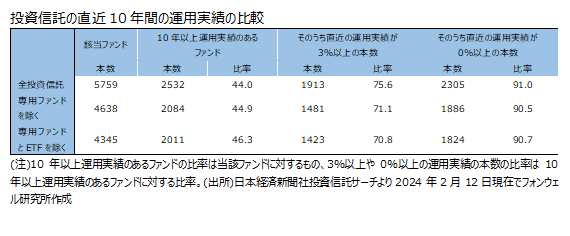

実際の数字は、その都度、検索サイトで確認してセミナー会場で紹介しています。2月12日現在のデータを日本経済新聞社の「投資信託サーチ」で検索した結果は、下の表の通りです。10年以上の運用実績のある投資信託の数は、対象の絞り方を変えても全体の投信の本数の45%くらいです。そのなかで、直近10年間の年率収益率で3%以上と0%以上を実現した投資信託の本数を計算してみると、それぞれ7割、9割となっています。

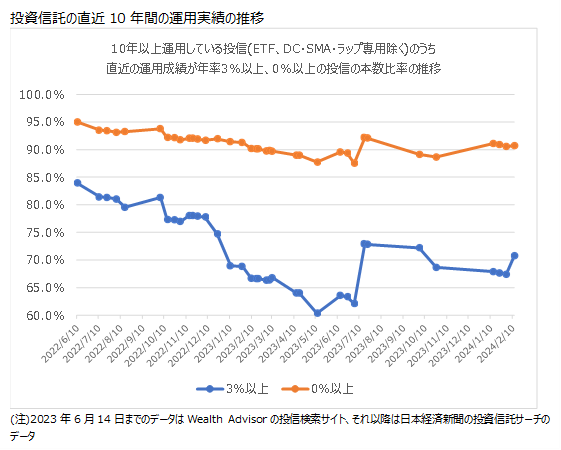

この質問はずいぶん前からセミナーで行っているので、その都度データを記録しており、2年ほど前からの数値をグラフにしてみました。3%以上のパフォーマンスとしては6-8割の水準で変動がありますが、0%以上となるとほぼ9割で変わらない水準を維持しています。ちなみに4年前のブログでも「3%運用は可能か?」というタイトルで、2019年のデータを紹介していますのでご覧ください。

売却の誘惑を抑えることで運用商品が持つ本来のパフォーマンスを実現化する

7割が年率で3%以上の運用実績、9割が0%以上の運用実績であったことを考えると、なぜ、多くの投資家が投資ではあまり儲からないと考えているのでしょうか。運用成績の悪い投資商品を買ってしまったというよりも、10年以上保有できなかったからではないかと思います。

運用商品の期待収益率は長期間の平均値として想定されるものなので、短期間の売買では必ずしも実現しない場合があります。「投資信託で年率3%の運用は可能か」と考えたときに、その可否を決めるのはどれくらいの長期で運用した結果か、という点ではないでしょうか。運用パフォーマンスが正規分布に収斂するとすれば、正規分布を示現できるほどに長い期間(10年が適切かどうかは別として)の平均が想定されることになります。

途中売却の誘惑こそ、「感情>理論」の状態で起きやすいとすれば、それを抑えることは簡単ではないように思います。ここに金融アドバイザーのコーチングの存在意義のひとつがあると思います。2月6日の日経十字路「金融アドバイスの価値」では、その点に絞ってまとめていますが、紙面ではデータまでは紹介できませんでしたので、先ほどの2つの図表を参考に、日経十字路を再度お読みいただければ幸いです。