私の心情(218)―お金との向き合い方74-アドバイス・ギャップ縮小に苦悩する英金融当局

アドバイス・ギャップ縮小に苦悩する英金融当局

アドバイス・ギャップ縮小に苦悩する英金融当局

英国の金融関連制度に関して長らく調べてきましたが、ここ1-2年少しサボり気味だったことからアップデートが必要だと感じていました。そうしたなか、ちょうど2023年12月8日に英国金融当局FCAは財務省と共同で、Policy Paper ”Advice Guidance Boundary Review-proposals for closing the advice gap”をリリースしました。

ご承知の通り英国では2012年に施行されたRetail Distribution Review(RDR)と、2016年にリリースされたFinancial Advice Market Review(FAMR)が、金融アドバイス業務の形を作り上げてきました。ただ、その中で課題として指摘されてきたのが、資産規模の少ない人ほどアドバイスを受けられないというアドバイス・ギャップの存在でした。今回のPolicy Paperはそのアドバイス・ギャップをどう抑制するか、どう解消するかに焦点を絞っています。

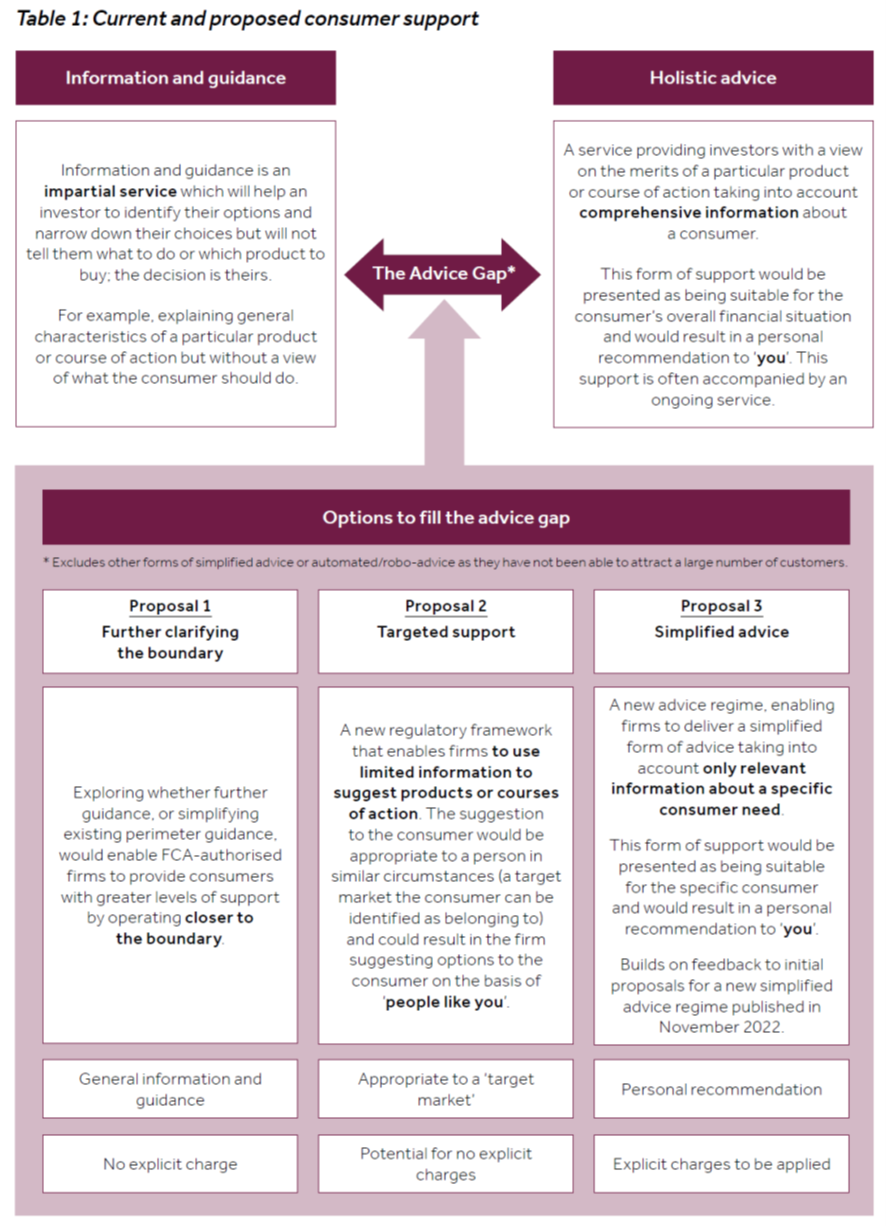

具体的には、Paperのタイトルが示す通り、個人を特定して情報を提供する有料の“アドバイス”と個人を特定しないで提供される無料の“ガイダンス”の境界線を明確にすることを狙っていますが、“ガイダンス”を明確にすることに加えて、従来の“包括的アドバイス”との間に、2つのカテゴリーを加えることで、若年層などの資産規模の少ない消費者やあまり資産運用に気を使ってこなかった退職世代への効果的な「金融サービス」を提供できる仕組みを構築しようとしています。このレポートの中でも使われているので、私のこのコラムでもガイダンスから包括的なアドバイスまでを総称する際には「金融サービス」という表現をします。

またこれまで試行錯誤した具体策を修正して、盛り込んだPolicy Paperになっており、より包括的で現実的なものになっているように感じます。この議論は、現行、日本でも進んでいる金融経済教育推進にも大きく関連するのではないかと思っていることから、今回のコラムでは、まずは簡単にPolicy Paperの概要をまとめておくことにします。

金融サービスが必要な人は多いのにアドバイスを受けている人は少ない

まずは、アドバイス・ギャップの現状をまとめておきます。このPolicy Paperでもそのサマリーが引用されているFCAがリリースした“Financial Lives Survey(FLS)2022”のデータによると、

- 直近の1年間で金融アドバイスを受けた成人はわずか8%に過ぎないーこれは2022年でみると440万人の消費者に留まる

- 25万ポンド(1ポンド=180円で4500万円)以上の資産を保有している人の37%が金融アドバイスを利用しているのに対して、1万ポンド(同180万円)以下の資産保有者では17%に留まる

- 直近12か月で1万ポンド以上の資産を持つ消費者のうち60%が「金融アドバイスに便益がない」と答え、23%が「考えことがない・余裕がない」、12%が「コストが高い」と答えている

- 一方、直近12か月でガイダンスまたは金融情報(MaPS、Pension Wiseや金融機関のWebsite、さらにはSNSや家族・友人からの情報)を活用したとする消費者は24%、1290万人に上っている

- ロボアドバイザーの登場が期待されたが、活用しているのはわずか1.5%に留まる

といった指摘がなされています。こうしたデータに基づいて、「金融サービス」を必要としている人は多いにも関わらず(上述④の1290万人)、アドバイスを受けている人は少ないというアドバイス・ギャップの実情を確認しています。またその解決策として期待された低価格のアドバイスであるロボアドも、想定ほどに使われていないという現実も示しています。

消費者側、事業者側の双方に課題

またアドバイス・ギャップには、①金融アドバイスにお金を払うほどにその質や価値に信頼がおけない、②金融アドバイスに支払うほどのお金がない、③投資をしたことがないのでどこから始めていいのかもわからない、といった消費者側のそれぞれ異なった背景があることも指摘しています。さらに事業者側にも、低価格で広範囲なサポートを提供しようという意思はあるものの、ガイダンスを提供するつもりでもアドバイスの定義に触れるのではないかといった懸念が残り、なかなか効果的な金融サービスの提供ができない実態があることを、このレポートでは指摘しています。

3つの具体策を提示して、そのフィードバックを求める

FAMRのレポートを受けて、アドバイスの定義を「個人情報をもとにした特定のアドバイスとそうでないサービス」に区分し、2023年8月にはFCAはガイダンスとアドバイスの区分に関しても明確にし、新しいSimplified Adviceの定義も導入しようとしました。ただ、依然として事業者は消費者が求めるサービスを提供するのは難しいと指摘していると結論づけています。

そこで今回のレポートでは、ハイレベルなプロポーザルとして3つの改善案―ガイダンスの定義の明確化、新たにTargeted Supportというサービスを提示、Simplified Adviceを見直して再提案―を提示し、それぞれに対する消費者、事業者からのフィードバックを求めています。なお、フィードバックの期限は2024年2月28日までと設定されていますので、最終的な結論はもう少し後になると思われます。

アドバイスとガイダンスの区分を明確にし、ガイダンスを提供しやすくする

1つ目のプロポーザルは、「アドバイスとガイダンスの区分の明確化(Further clarifying the boundary)」です。料金を取らないで行う金融サービス、いわゆるガイダンスをFCAに登録した事業者が、現状の規制の範囲内でパーソナル・リコメンデーション*に抵触しないように、消費者に提供できるようにすることを狙っているようです。

*パーソナル・リコメンデーションはEUの制度カテゴリーに合わせた表現ですが、The Financial Services and Markets Act 2023でEU制度を適用しないことを決めていますので、当該レポートのなかでHolistic advice、「包括的なアドバイス」のこと

このレポートの中で例示されているガイダンスの具体例は、

- 金融機関が、預金型ISAに資産を保有している人にインフレのリスクを訴求する

- プラットフォーマーが、プラットフォームを利用している投資家でポートフォリオが株式に傾斜している人に分散の効果を伝える

- ペンションプロバイダーが、偏った資産で保有している投資家に、そのままでは退職後の生活資金を十分に作り出せないという警告を発する

- ペンションプロバイダーが、ライフイベントに則って退職後の所得確保型の商品の有用性を提示する

- ペンションプロバイダーが、引き出し率のたかさから持続性が疑わしい際に、持続性のある引出率を提示する

といったシチュエーションが言及されていました。

限定的な顧客情報をもとにした金融サービスの提供を可能にする

2つ目は「特定グループへのサポート(Targeted Support)」です。事業者が消費者を一人一人の事情に合わせて行う金融サポート(=これがアドバイスとなります)ではなく、限定的な情報だけでターゲットされたグループ、”People like you”的なグループを対象に、商品提供や具体的な次のステップを明示することを認めるという考え方です。FCAはこれが今回のプロポーザルの目玉だと指摘していますが、なかなかわかりにくいカテゴリーに感じます。

レポートの中では、具体的なイメージが湧くように提示されているのが、

- 過剰に預金を抱えている消費者に、インフレのリスクを伝え、投資の有用性(リスクと合わせて)を伝える。加えて、可能性のある投資商品の紹介も可能にする

- 既に投資をしている投資家に対して、現在投資している商品よりも、より低価格の投資対象がある時にはそれを提案する

- 年金口座への投資比率が少ない投資家や年金口座への拠出を止めてしまった投資家などに対して、年齢・拠出比率・年金口座残高などの限られた情報をもとに、退職後の資産の少なくなる点の警鐘を鳴らす

- 退職が近づいているものの、まだ年金口座における有価証券の比率が過剰に高い投資家に、年齢・投資期間・リスク選考などの限られた情報をもとにして、ボラティリティの高さに警鐘を鳴らし、より適切なファンドを提示する

- 投資期間がかなり長いにもかかわらず、リスク性資産比率が低い投資家に対して、資産配分の異なる適切なファンドを提示する

- 取り崩し期間に入り、高い引き出し率で取り崩しをしている投資家に対して、年金資産の枯渇するリスクを紹介し、より適切な引き出し率を提示する

- ペンションプロバイダーは、退職して最初の引き出しをしようとしている投資家に対して、限定的な質問(年金口座の金額、リスク志向など)をもとに、取り崩し方法・商品の選択肢を提示する

ただ、「金融サポート」として提供できる商品ラインナップを、いかに限定的にするかも課題のようです。既に投資している商品だけに限定するとか、投資家のニーズに沿って絞り込んだリストまで提供できるとか、個別商品まで推奨できるといった段階が考えられるため、Policy Paperでは、この点に関するフィードバックも求めています。これはかなり議論のあるところではないでしょうか。

また「特定グループへのサポート」に係るコストをどう回収するかも、このレポートでは決めかねています。例えば、明示してフィーを取るようにする、または他のサービスのフィーに上乗せする、といったアイデアを紹介していますが、これに対しても、事業者、消費者からのフィードバックを求めています。

単純化されたアドバイスを低価格で提供できるようにする

3つ目は「単純化したアドバイス(Simplified advice)」です。FCAは2022年11月のBroadening access to financial advice for mainstream investmentsと題するレポートで、有価証券投資(Mainstream Investments)に対する金融アドバイスにアクセスしやすくするために、「複雑でない投資家ニーズに対してであれば、直截的で、1回だけのアドバイス」を「単純化したアドバイス」として認めてはどうか、というプロポーザルを出しました。その際にアドバイスは、株式型ISAの対象商品だけを対象に、資金の上限もISAと同様に2万ポンドに設定するアイデアを提示していました。

しかし、対象商品レンジが狭すぎるうえに上限金額も小さすぎるというフィードバックがあり、事業者側の賛同は得られなかったことから、今回は「単純なニーズで、少額の投資対象であれば、それに見合うコストで提供するもの」とする定義に変更しています。ちなみに、「単純化したアドバイス」は、その人に特化した情報に基づいて提供されているサービスである点で「特定のグループに対するサポート」とは明確に違いがある一方で、その前提とする個人の情報の収集度合が軽い点で「包括的なアドバイス」とは違いがあるといえます。今回のプロポーザルでは、株式型ISAに縛られることなく、資産形成商品全体に広げ、上限金額も8.5万ポンドにまで広げています。

また、個人的に興味深いと感じた指摘は、“その商品性の複雑さからデキュムレーション商品は「単純化したアドバイス」には不向き”ということで対象外にしている点です。やはりアキュムレーションよりも、デキュムレーションの方が難しく、それゆえにアドバイスの必要性が高いことを示しています。

IFA業界の受け止め方

現地のIFA Magazineでは、このレポートがリリースされたことを好意的に受け止めていて、このレポートに対する評価ポイントとして、

- 制度上定義されている金融アドバイスではなくて、金融事業者(IFA)ができることを明示しなおしている

- 類似の環境にあるグループ(例えば入社したばかりの人とか、退職直前の人といった環境が類似した人たち)を対象に、そのグループに適したサポートを提供することを認める

- 少額資金しかない人に対してより簡単なアドバイスであれば提供できるようになる

といった点を列挙していました。

(出所) Policy Paper ”Advice Guidance Boundary Review-proposals for closing the advice gap”、2023年12月8日、英FCAと財務省の共同