私の心情(179)―資産活用アドバイス69-デキュムレーション研究会第8回―退職後支払いの新型国債(RSB)の可能性

3月28日開催のデキュムレーション研究会はRetirement Security Bond(RSB)の勉強と日本での可能性について議論をしました。今回の発表者は、研究会のメンバーで経営・金融コンサルタント/福岡大学経済学部非常勤講師の津曲眞樹さんです。

退職後の実質収入を確保する「退職所得保障国債」

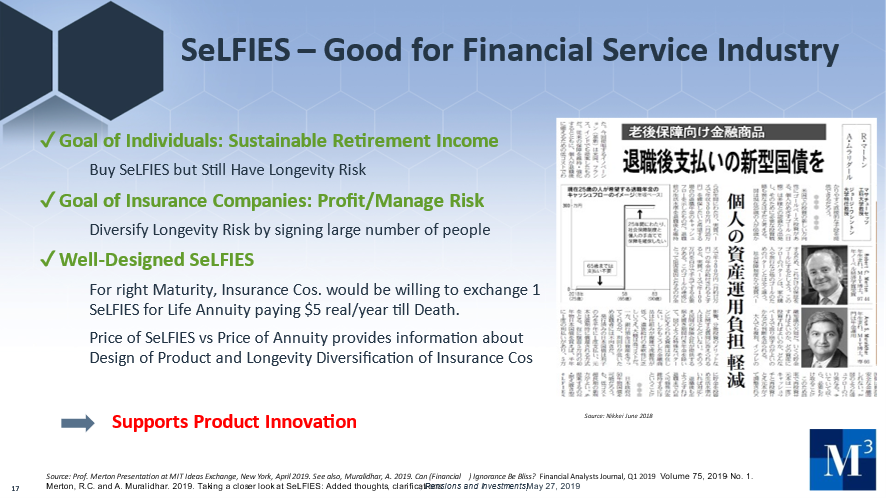

今回のテーマは、2018年6月22付け日経新聞の経済教室に収載された「老後保障向け金融商品 退職後支払いの新型国債を」がもとになっています。その記事の筆者はマサチューセッツ工科大学ロバート・マートン教授(1997年ノーベル経済学賞受賞)とジョージ・ワシントン大学アルン・ムラリダール教授ですが、そのムラリダール教授は津曲さんとは世界銀行で一緒に仕事をした仲間とのことでした。

ムラリダール教授から承諾をいただいて2020年10月に同教授が行った資料から、津曲さんがポイントを説明してくれました。なお、このコンセプトを基にしたRSBはブラジルで導入されているとのことでしたが、その実態は情報不足の点もあり、今回の研究会では十分議論できませんでした。ブラジル財務省のニュースリリースはこちらです。

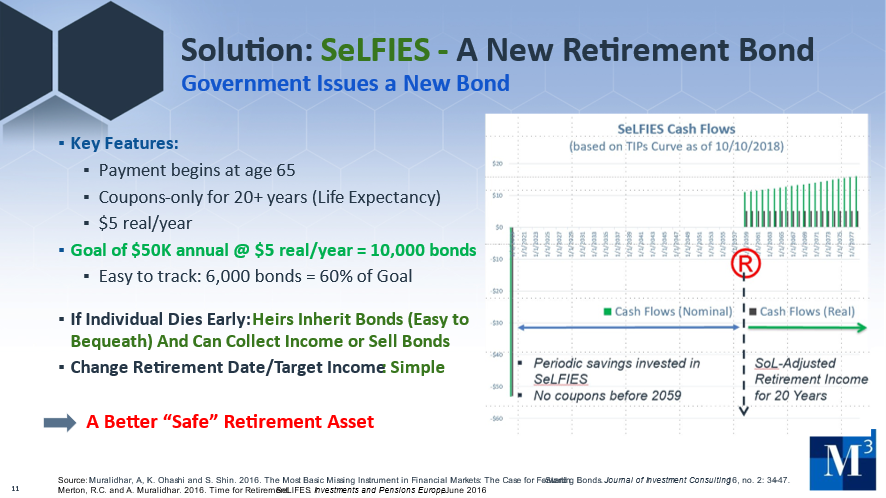

RSB、日本語にすれば「退職所得保障国債」で、ムラリダール教授の資料ではSeLFIES(Standard of living-indexed, Forward-starting, Income-only securities, 将来の受け取り開始以降の生活水準維持を保証する物価連動利付債)と紹介されています。その基本的な特徴は、「退職時まで一切の支払いがない一方で、退職後の一定期間(例えば平均余命までの年数など)にわたって支払いが行われる」、「その支払い額は実質ベースで均等になるように設計されている」国債とのこと。

例えば、1単位当たり100円の実質的な支払いが行われる国債であれば、退職してから公的年金以外に年間100万円の収入が必要な人は、この国債を1万口購入しておけばいいという計算ができるわけです。

また途中で亡くなった場合には、その国債は自身の資産として相続対象にもできるコンセプトです。

投資家のニーズを金融業界は理解できているのか

RSBのそもそものコンセプトは、生活者(投資家)のニーズと金融機関の提供する金融商品とのミスマッチを埋めるために考案されたものです。生活者は、「退職後も自身の生活水準を維持し続けたい」と考え、しかし「理解できる金融商品しか投資したくない」と思っているはずです。一方で、金融機関が提供しているのは、「設定したゴール時点の資産額」を念頭にするものの、「生活水準を維持するという保証最優先の商品」を提供できていないのが実情です。しかも「そうした商品では生活者の金融リテラシーの向上を前提」としているために、大きなミスマッチが存在しています。

RSBは、投資する1単位に対して実質的な定額の支払いを想定しますので、生活者にとっては退職後の必要年収額から簡単に投資額を知ることができます。

DCで課題はかえって大きくなっているかも

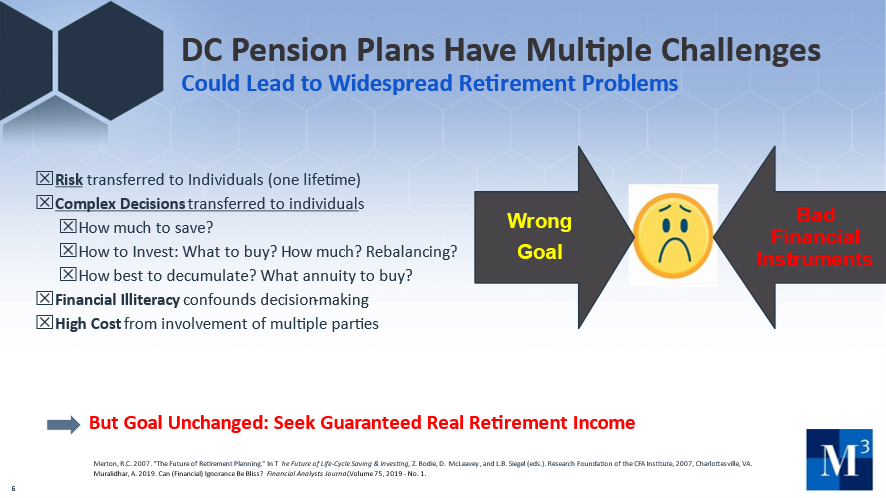

確定拠出年金制度(DC)では、退職後の所得保障という点ではあまり解決になっていないと、ムラリダール教授は指摘しています。というのも、資産形成のリスクと複雑な意思決定を個人に転嫁していることで、生活者に高い金融リテラシーを求めることになります。しかも関与する業者が多くなりがちで、その分コストが高くなるとみています。

複雑な意思決定として挙げているのは、①生活水準を維持するためにいくら資産形成をしなければいけないか、②どうやって投資をするのか、例えばどの金融商品をどれくらい購入するべきか、そのリバランスはどうするのか、③どうやって取り崩しをすればいいのか、終身年金商品は買うべきか、などがDCの加入者に求められているのが現実です。

RSBはそれら生活者の負担を軽減できるというわけです。

TIPs、投信、年金保険との比較

改めてRSBの特徴を、他の退職後の所得を確保するための金融商品と比較してみます。

- TIPs(物価連動債)との比較:物価の変動を考慮して実質ベースの収入を確保する債券という点ではTIPsもRSBも同じですが、TIPsは投資した段階から利息が支払われるために、足元で収入を必要としない現役時代にも利息が支払われてしまいます。退職後の所得確保を考えるためには、一定年齢以降に物価の変動を考慮した所得が提供されるRSBの有用性が高いといえます。

- 投資信託との比較:遠い将来の必要資金需要はどれくらいかを想定しなければ、投資信託で作り上げる資産額がわかりません。しかも物価の変動がどれくらいの影響を与えるかも想定しなければならず、個人が予測するには難しい点があります。RSBは物価の変動を考慮する必要はなく、年間でどれくらいの支出を賄うだけの収入があればいいかさえ想定できれば、それをもたらす単位のRSBを予め購入しておくという単純さが特徴になります。

- 終身年金との比較:RSBは20年とか30年といった有期の所得を提供する債券のため、終身年金保険または有期年金保険との対比もできます。年金保険は契約であることから手元の資産という認識が持てなくて敬遠される金融商品となっています。いわゆるアニュイティ・パズルと呼ばれている現象です。これに対してRSBは債券であることから途中で売却したり、相続資産として扱うこともできるため、生活者には相対的に受け入れやすいのではないでしょうか。ただRSBは有期での所得を確保することを念頭に置いた商品ですから終身での所得の保証というわけではありません。

生活者のみならず、政府にとっても金融業界にとってもメリット大

RSBを生活者の視点でみた場合の最大のメリットは、国債であることから“安定した”将来の退職後の所得を、“難しい計算をしなくても”現役時代に想定して投資ができる点といえます。難しい計算が不要という意味は、①退職年齢とその時点から年間にいくら所得が欲しいかの2つの条件だけで必要投資額が確定すること、②インフレ率の想定や計算、取り崩しに関する面倒な計算は不要、といったことが中心になります。ただ、退職時点から平均寿命までの有期の設定になる(終身ではない)ことから、長生きリスクを100%カバーできない点が課題になりそうです。

この債券を発行する政府にとっては、①国民の退職後の生活不安を軽減することかできる、②消費税制度があることで比較的容易にインフレヘッジ機能を具現化できる、③社会保障に関する歳出の抑制につながる、といったメリットが見込めそうです。

さらに金融機関にとっても、新しい金融商品の開発に寄与する可能性も指摘されています。例えば生命保険会社などでは、これを活用して新しい商品を開発することができる余地が出てきそうです。単純にRSBを活用すれば低コストの、インフレヘッジした所得保証の終身年金を開発することもでき、またRSBと終身年金の相対価格が商品開発に関する多くの情報を提供してくれる可能性もあります。

議論のポイント

投資とは違ったスキームなだけに「国債」でいいのか?

スキームとしては退職後の所得を作り出す金融商品としては十分可能性があるものの、現在の金利水準のなかとなると、例えば20年の据え置き期間を設けても退職後の20‐30年の受取資金額を確保するには、現状で相当量の債券を購入しなければならないのではないだろうか。その点で現実味が薄いように思える。

一括で投資すると相当量の債券を購入せざるを得ないが、例えばDCなどの制度のなかでつみたて投資の対象として考えると可能性もあるかもしれない。例えばDCのデフォルト商品のように広く使えるように設定しても良いのではないかとの指摘もあった。

一方、退職後の生活費を担保するというスキームの特徴から、リスクを承知する投資家が投資する場合とは違って、生活者としてこれを広く公的年金の補完商品のように想定すると、「国債」という商品にどれだけ信用力があるか=どこまで政府を信用できるのか、という根本的な疑問が出てくるのではないかといった指摘もあった。