私の心情(170)―資産活用アドバイス63-デキュムレーション研究会第7回―終身年金の新しい動きを考える

1月31日開催のデキュムレーション研究会は初めてハイブリットで行いました。2022年1月にスタートしてちょうど1年、第7回目でやっとリアルで議論ができる環境となってきたのはうれしい限りです。とはいえ3分の2の参加者はオンラインでしたので、まだまだこれからという感じです。

さて、今回のテーマは「効果的な長生きリスクの管理方法」と題して、研究会メンバーであるアライアンス・バーンスタイン株式会社、AB未来総研所長の後藤さんに米国の終身所得を補償する年金商品の考え方を説明いただき、メンバーで議論しました。

高齢になるほど生存確率が高まる?!

まずは後藤さんのプレゼンのポイントを紹介します。

平均余命の考え方は、その年齢の人がその後何年生存するかの平均年数を計算したものです。そのため、高齢まで生き延びた人ほど、その後も長生きする可能性が高くなるというジレンマを抱えています。例えば65歳男性の平均余命は19.7年で、84.7歳が平均余命年齢(年齢+平均余命をこう呼ぶことにします)となりますが、75歳になった男性の平均余命年齢は87.3歳と、2.6歳延びています。さらに85歳男性の平均余命年齢は91.3歳ですから、高齢になるほど平均余命年齢が遠ざかっていくように感じられるというわけです。

後藤さんはこれを「平均余命は逃げ水のように遠ざかっていく」と表現されましたが、確かに何歳になってもまだ生きている時間があるというのはうれしい反面、生活資金を考えると手放しでは喜べません。

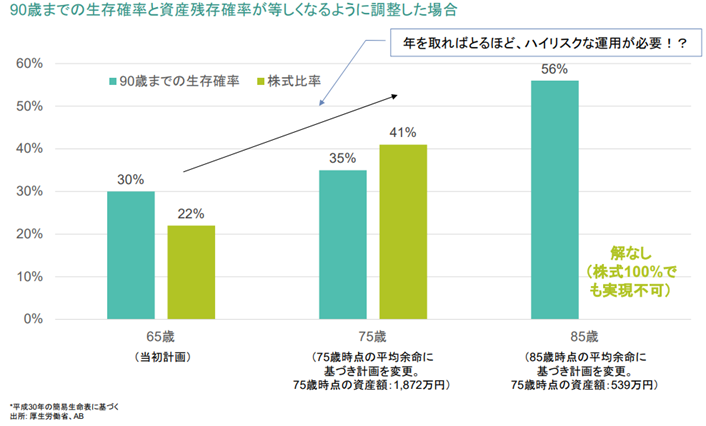

生存確率と資産の残存確率を一致させると

こうした「年齢を重ねるほど平均余命年齢が伸びていく現実を資産運用はカバーできるか」という疑問に対して、後藤さんから仮説をもとに検証した結果を紹介していただきました。それによると、

設定:

①65歳男性、保有資産3000万円、資産からの必要引出額は月額12.8万円

②市場条件:

③90歳時点での資産残存確率が生存確率と一致する資産配分を最適解とする

④資産残存確率はモンテカルロシミュレーションを行った結果、90歳時点で資産が残っている

確率(資産が残っているシナリオの比率)とする

65歳男性の90歳まで生存確率は30%ですから、③の条件をもとに65歳の男性のポートフォリオにおける株式比率を計算すると22%となりました。すなわち「65歳男性は3000万円の資産のうち22%分、660万円を株式で運用しながら、毎月12.8万円を引出ていくと、90歳時点で30%の確率で資産が残っている(70%の確率で資産が残らない)」となります。

資産運用だけでは高齢期の生活の確実性を高められない

課題はこの先にもあります。この22%の株式比率で10年間運用を行い、月額12.8万円を引き出した結果、75歳になった段階では、3000万円の資産が1872万円に減っています。この段階で同じ計算を行ってみます。75歳男性の90歳までの生存確率は35%で、これと同じ資産残存確率にするためには、株式の構成比を41%に引き上げる必要が出てきます。「高齢になるほどリスク性資産の比率を引き上げる」というのは一般的には受け入れ難い結論といえます。

さらに85歳(その段階の資産は539万円に減っています)でも同様の計算をすると、90歳までの生存確率56%と同等の資産残存確率をもたらす株式比率は存在しない(100%にしても達成は不可能)という結果になりました。すなわち高齢期の生活資金の不足という不確実性を資産運用だけではカバーできないのではないか、というわけです。

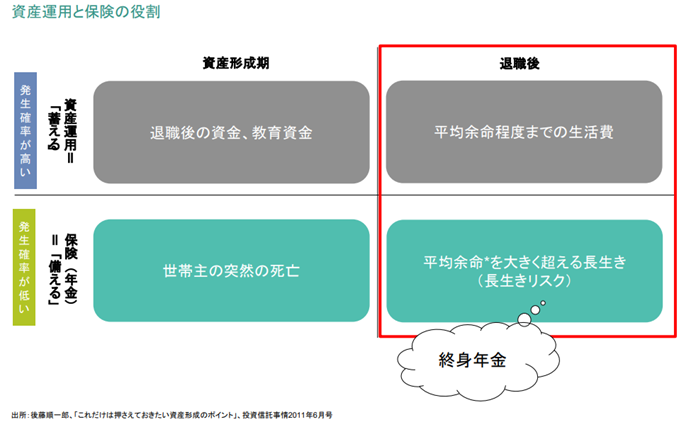

資産運用と終身年金の組み合わせの重要性

そのためある程度の年齢になった段階では資産運用ではなく、終身年金といった長生きリスクをカバーする金融商品の重要性が高くなるはずです。資産形成期と退職後の2つのステージにおいて、それぞれ発生確率を考慮してその対策を考えると、発生確率が高い費用に関しては資産運用で、発生確率が低い費用に関しては保険(年金)で対応するというマトリックスが必要になるだろう、ということです。

トンチン年金の可能性と限界

米国ではこうした長生きリスクをカバーするために、終身年金の商品が多く考案されています。最も典型的なものはいわゆるトンチン年金で、理論的には他人の死亡によって得られるリターンが運用収益に上乗せされることから、利回りが非常に高く、通常の資産運用よりも有利になることが知られています。これは、日本でも一部、商品化されています。

ただ、その収入をもたらすトンチン年金契約は、その購入時点で資産を契約に替えるため毎年の収入は確保できるものの手元に資産がなくなるという心理的に不安が残ります。また死亡した際に資産が全く残らない(それが長生きしている人の収入になる)こともあって、理論的には評価されるものの心理的には受け入れられないのが実態のようです。これをよく「アニュイティ・パズル」といった言葉で表します。

また購入後に据え置き期間を設定して、その間に運用をすることで終身年金の確保を狙う据え置き型終身年金でも、「契約はあるものの資産がない」という心理的壁があります。しかもトンチン性(他人の死によって得られるリターン)が無いまたは弱いと、いくら据え置き期間を設定しても十分な終身年金を受取れません。特に金利水準の日本ではさらに厳しい状況です。

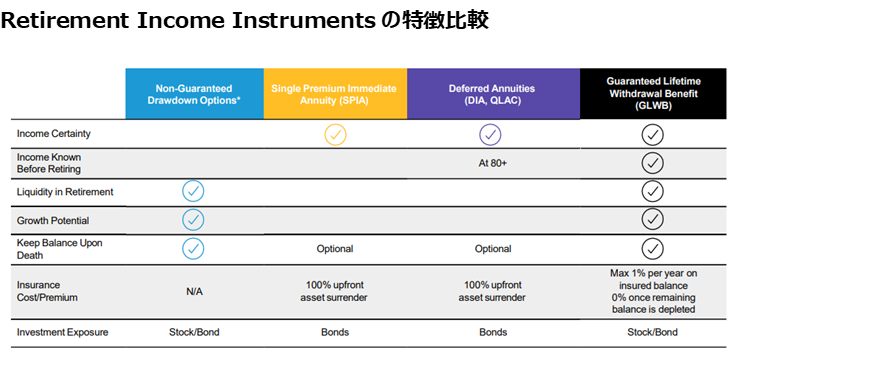

新しい金融商品、GLWBの登場

そうした中、最近注目されているのがGLWB(Guaranteed Lifetime Withdrawal Benefit)と呼ばれる終身年金です。いわゆる終身年金と同様に退職後の年金収入が確保される一方で、運用で資産が増える余地があり(変額年金の要素を持っています)、また退職時に現金化することなどいわゆる資産としても必要な時に力を発揮する特徴も備えている金融商品です。この特徴によって、アニュイティ・パズルといわれるような心理的な壁を取り払うことを可能にしようとしています。

この商品は、米国のSECURE(The Setting Every Community Up for Retirement Enhancement)Act (2020年1月施行)で、DCのデフォルト商品として導入が促進されるようになったことで注目を集めています。

日本へのインプリケーション

ここからは研究会での議論のポイントを少し紹介します。

「DCのDB化」に対する潜在的ニーズ

GLWBは保険業界の資産管理が前提になっていることを考えると、DCの対象商品のなかで劣勢だった保険業界の巻き返しではないかといった裏読みの見方もあった。ただ、こうした金融商品が開発された背景には、加入者の生涯にわたる収入の確保という潜在的なニーズが強く存在しているはずだろう。

米国では、「DCのDB化」ということが言われている。DCが普及してしまったことで多くの退職者が運用をせざるを得ない状況になっているが、本質的なニーズは「生涯にわたる十分な収入を確保すること」のはずだろう。それは、DBのように終身で収入確保を担保してくれる制度・商品への希求を表面化させているのかもしれない。

公的年金があることから日本では不要ではないか

GLWBが終身年金だとすれば、日本では公的年金がある点で、その普及の余地は少ないのではないだろうか。公的年金の繰下げで十分な退職後の収入を確保することができ、その繰下げた期間はできるだけ長く働くことができれば、ある程度の生活の確保が可能になるはずだ。

現状では繰下げ受給をしていない人が多いが、これは年金受給開始年齢を65歳に引き上げる経過措置として60代前半に特別支給の老齢厚生年金があることが影響しているはずだ。65歳受給開始が確定すれば繰下げ受給が広がるのではないだろうか。また65歳以上も働きつづける労働環境への整備が進みつつあり、その点も後押しになるだろう。

相対的に年金額が少なく、その分繰下げの効果が大きくない国民年金のみを受取る場合には、こうした金融商品の可能性が見込まれるかもしれない。ただ、そうした人は全体の4分の1くらいに留まっているうえ、購入する資金的余裕があるとは考えにくく、あまり市場規模は大きくないだろう。

逆に、DCを退職金制度の中核に据えている企業の従業員や、厚生年金保険における標準報酬月額などの上限を超えるような所得の高い層では、繰り下げ受給だけでなく、より多くの収入を確保するアイデアとして評価する可能性もあるだろう。

もちろん日本の金利水準の問題もあり、やはり日本では開発しにくい金融商品ではないだろうか。

私の雑感と今後の議論

こうした新商品の紹介をする場合には、我々のような金融市場に連なる関係者は、とかく厳しい目線で議論をしがちです。また日本の特殊性(年金制度や金利水準など)を念頭にも置きがちです。それでも、こうした海外での先行事例や考え方を虚心坦懐に議論して、何が参考になるのか、どんなインプリケーションを拾い出すことができるのか、といった視座を忘れないことが大切だろうと思います。今回は改めて「生涯にわたる収入の確保」の重要性を認識した次第です。

さらに生涯にわたる資産収入を確保できるアイデアを求めて、次回の研究会では、国債を活用したRetirement Security Bondのコンセプトを、研究会メンバーである福岡大学非常勤講師の津曲さんから講義をいただく予定です。