私の心情(165)―お金との向き合い方57-新しいNISAで65歳までに3600万円作るには

投資額を2倍にするためには

投資額を2倍にするためには

投資教育でよく使われている72の法則をご存じでしょうか。投資額を2倍にするには「年率換算の収益率×年数=72」で計算するとわかるというルールです。例えば20年で2倍にするには、72÷20=3.6%、すなわち年率3.6%で運用できれば、1000万円は20年で2000万円になるというルールです。

126のルール

これに対して、慶応大学の枇々木教授が論文を書かれているのが、126の法則です[1]。これは積立投資を行う際に適用できるアイデアで、同様に投資総額を2倍にするための収益率を簡易に計算するもので、「年率換算の期待収益率×年数=126」になるというルールです。

72の法則と同様に、投資総額1000万円を20年かけて毎月の積立投資をして資産総額を2倍の2000万円にするには、126÷20で計算した年率6.3%の収益率が必要だとわかります。積立投資の際に必要な収益率がわかるという点で、この126のルールも使い易いものではないでしょうか。

必要収益率を計算後に、毎月の投資額を考える

ただ、積立投資の場合には、投資家の念頭にあるのが投資総額ではなく毎月の投資額となるので、一括投資のように2倍にする元本、例えば1000万円といった投資額の仮定が少しわかりにくくなります。

そこで、毎月の投資額は後にして、積立投資を40年続けて資産を2倍にするには、どれくらいの収益率が必要か、と想定することから始めるようにします。これだとすぐに126のルールから、126÷40で3.15%の収益率が必要という計算になります。

そのうえで、毎月の投資額を3万円だったとしたら、3万円×12ヵ月×40年で投資総額は1440万円と計算できます。これが3.15%の収益率で運用できれば、40年後に2880万円になると理解するわけです。もう少しきりがいい数字にするために、23歳から65歳までの42年間積立投資を行ったという前提にすると、必要な収益率は3%となります。「大学を卒業してすぐに積立投資を始めて、定年時に資産を投資額の2倍にするには、3%の収益率」で良いというようなメッセージになるでしょうか。

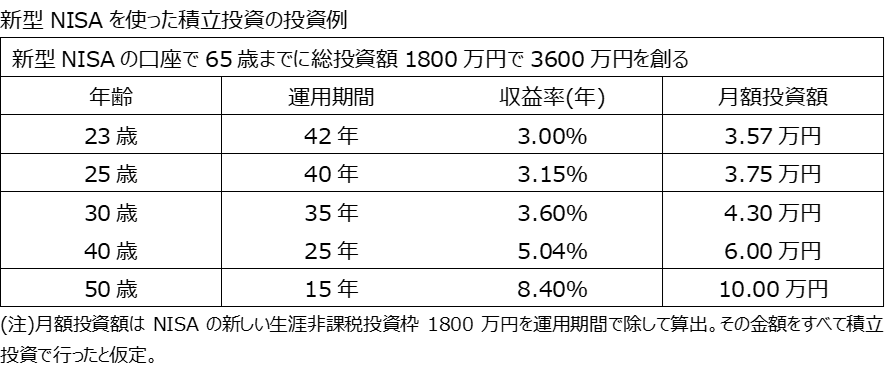

新しいNISAを使って3600万円を創るには

また2024年1月から始まる新しいNISAの生涯非課税投資枠を念頭において考えるのもいいかもしれません。生涯非課税投資枠1800万円をすべて積立投資で投資したと想定して、運用期間と収益率、月額投資額を一覧にしたのが下の表です。65歳の退職時点で資産3600万円を創るための資産形成アイデアとなります。

例えば、大学を卒業して23歳から積立投資を始めると、月額3.5万円を投資して、年率3%の期待収益率なら42年後に3600万円になるといった具合です。

10年運用で4分の3の投信が年率3%以上の運用実績

そうなると、気になるのは今の実際の投資で3%の収益率が期待できるだろうかということになります。将来の収益率ですから誰にもわかりませんが、「これまで投資で儲からない」と思っていた過去の実績を振り返ってみると、少し先行きが見えてくるかもしれません。

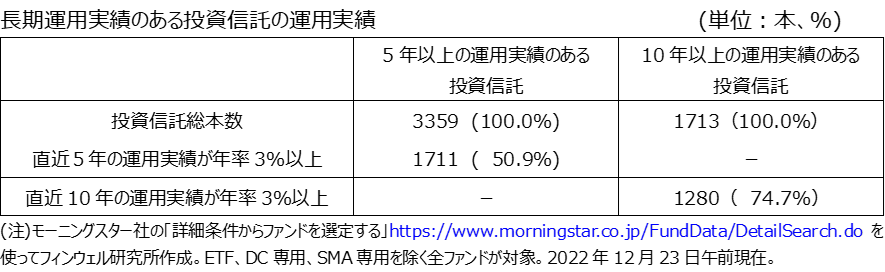

下の表は、ETF・DC専用・SMA専用を除く4555本(2022年12月23日現在)のうち、5年以上の運用実績のある投信と10年以上の運用実績のある投信の、直近5年、10年の運用実績が年率で3%以上となった投信の本数を示しています。

10年保有すると、過去の実績では4分の3の投信で年率3%以上のリターンが得られています。信託報酬を除いた「基準価額」ベースでの収益率なので、つみたてNISAで投資を行えば、販売手数料も税金もかからずにこのパフォーマンスを手にできるというわけです。

長く保有することで、意外に多くの投資信託が3%以上のリターンを生み出していることがわかります。

規雄

[1] 慶応義塾大学理工学部枇々木規雄教授、参考論文はnewsletter04-2_0001.pdf (jasfp.jp)、Hibiki_126Rule_2.pdf (keio.ac.jp)