私の心情(157)―お金との向き合い方53-顧客本位タスクフォース会合で感じたこと

2022年9月から金融審議会顧客本位タスクフォースの委員に任じられて、これまで2回の会合に出席させていただきました。その内容は、第1回については議事録で公表されていますし、第2回の会合はYouTubeでも視聴いただくことができたと思います。ただ十分に伝わらなかった点もあり、その後に指摘を受けて私自身がより理解した点もありますので、改めてこの場で私のコメントしたポイントを整理しておきたいと思います。

2022年9月から金融審議会顧客本位タスクフォースの委員に任じられて、これまで2回の会合に出席させていただきました。その内容は、第1回については議事録で公表されていますし、第2回の会合はYouTubeでも視聴いただくことができたと思います。ただ十分に伝わらなかった点もあり、その後に指摘を受けて私自身がより理解した点もありますので、改めてこの場で私のコメントしたポイントを整理しておきたいと思います。

顧客本位の業務運営の取り組み方針を公表した会社が少ない!

第1回の会合では、①顧客本位の業務運営の取り組み状況、②課題と指摘されている金融商品のコスト定義、③金融経済教育の組織常設化、3つの点でコメントをしました。③は第2回の会合でもコメントしたので、あわせて最後にまとめます。

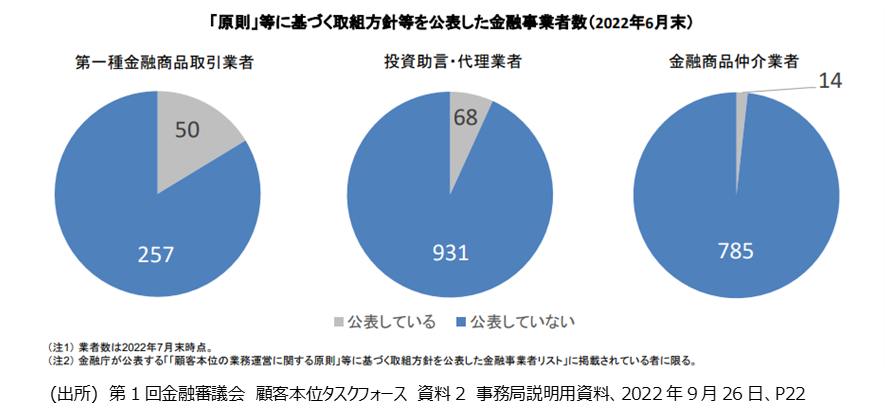

まず1つ目ですが、第1回の事務局説明用資料のP22に収載されている下のグラフの顧客本位の業務運営の「原則などにもとづく取り組み方針を公表した金融事業者数」があまりに少ないことに驚いたことをコメントしました。これは他の委員からも同様の声が上がりました。業態別にみると、金融商品仲介業者のうちわずか1.8%が「公表している」だけだったのは、IFA(独立系金融アドバイザー)を標榜している会社が多いだけに課題が多いように思われます。

ただ「採用されていない金融事業者のなかには『形式基準を満たしていない』として含まれていないだけの事業者もいる」とオブザーバーから指摘も出ていました。それでも、金融庁の説明からは「形式基準さえ満たしていない」という会社が多いと受け取れ、逆に「公表した事業者」のなかには「形式基準を満たしている」だけの事業者も含まれているニュアンスを感じました(ともにあくまでも私の感じですが)。いずれにしても、トータルで顧客本位の業務運営がなかなか進んでいないことが強く印象付けられました。

個別商品を議論するより分かり易いコスト表示を

2つ目は、事務局説明用資料のP13で、仕組債、ファンドラップ、外貨建て一時払い保険の3つの個別商品に課題がある点を指摘していることに言及しました。仕組債など大きな問題になっている商品はともかくも、こうした個別商品一つ一つについて良い悪いという議論で潰していくような形のやり方は非効率になると懸念しています。これまでも毎月分配型投信、ラップ口座、年額年金等ありましたが、ありていにいえば、もぐらたたきのようになりかねないと思います。

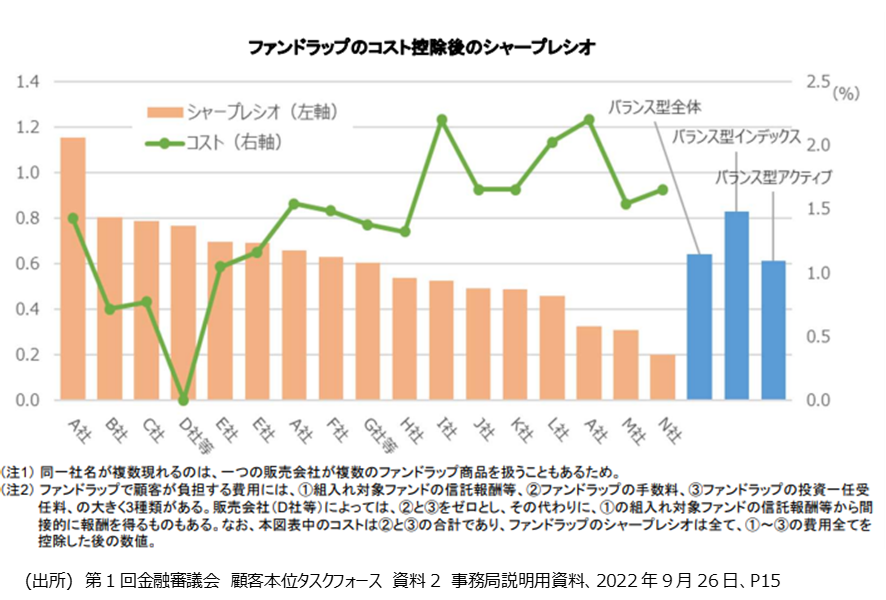

私は、最大の課題は投資家のその商品のコストが分かり易く開示されていない点ではないかと思っています。例えば、前述の資料のP15の右下のグラフの注にあるように、コストの定義が各社ばらばらなことが、顧客に本当のコストを分かりにくくさせているのではないでしょうか。コストの定義を一元化することがで、コストとリターンの明確化ができ、海外との比較、もちろん商品間の比較もできるようになるはずだと思います。

その際に重要になるのが「重要情報シート」で、その項目や内容などの中で、利益相反やこのコストについて、もう少し開示を充実させる必要が出てきているのではないでしょうか。他の委員からは、開示の点に関して、「原則」での対応ではなくルール化すべきとの意見が出ていますが、現状では「ルール化」もやむなしではないでしょうか。

独立系アドバイザーの定義

第2回目の会合(10月24日実施)でも3点、①独立系金融アドバイザーの定義、②その位置づけ、③金融教育組織の常設化とKPI、に関してコメントしました。

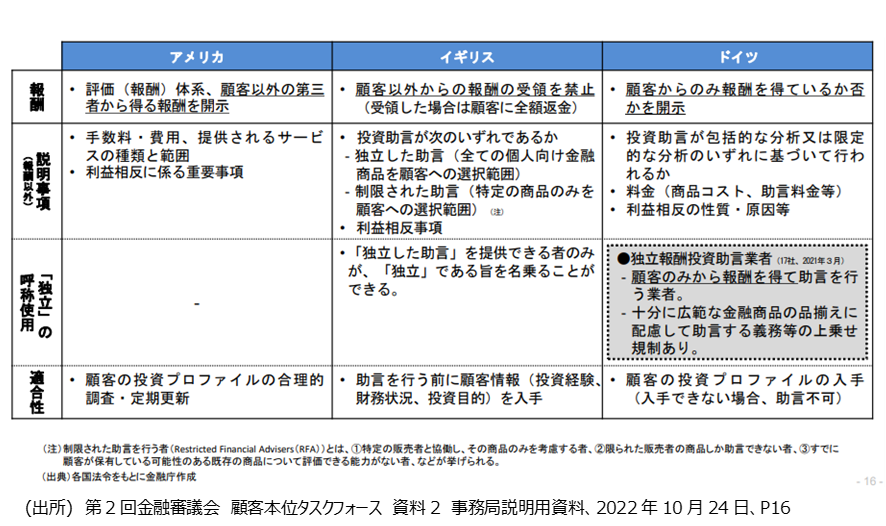

1つ目は、アドバイス・ビジネスについてです。まず「独立系」と呼ぶための要件を詰めていく必要があると考えています。英国の例として、当日の事務局説明用資料P16 で、「顧客からのみ報酬を得ていること、全ての金融商品を選考の対象にしていること」の2つを要件にしていることが紹介されています。

ただ、同様のことを日本に求めると、投信の代行報酬を撤廃するといったことが必要になるのですが、英国の経験を前提にするとこれは難しいと思われます。英国では、キックバック手数料込みの従来型の投信とそれがない同じ投信のクリーンシェア・クラスを作って、3‐4年かかけて移行しました。日本の投信のスキームではこうした移行プロセスが取れないようです。

とはいえ英国のキックバック・フィーを撤廃する背景にある考え方は、高い手数料の商品を販売しがちになるという「手数料バイアス」をなくすことですから、代行報酬をゼロにする必要はありません。例えば代行報酬を一律化するとか、上限を設定することで、「手数料バイアス」をなくす、または最小限にするというアイデアがあると思います。また逆に、代行報酬が一定率残ることで、英国で発生したアドバイス・ギャップの緩和につながるのではないかと期待しています。

また、全ての商品を選考の対象にするという考え方も日本では難しいと思われますので、例えば選定対象となる取扱い金融商品に最低対象本数を決めると言った方法もあるのではないでしょうか。

その2つを満たせば「独立系」アドバイザーとする、満たさなければ「制限型」アドバイザー、または「金融機関系」アドバイザーとすると言った仕組みが可能になるのではないかと考えます。

独立系アドバイザーの業態位置づけ

2つ目ですが、独立系アドバイザーは顧客からアドバイス・フィーを取ることになり、顧客との契約が必要になると考えます。その際、例えば投資助言業に個人向けアドバイス・ビジネス専門の資格枠を新設し、そこに登録するといったことを検討しても良いのではないかと考えます。その登録要件は、個人向けの小規模事業者も登録しやすいように、現在の投資助言業よりも登録しやすくすることは必要になるだろうと考えます。

金融リテラシーを担う常設組織とそのKPI

最後に金融リテラシーですが、第1回と第2回ともにコメントしましたので、あわせてまとめておきます。金融リテラシーを推進する推進母体を常設化したほうがいいと考えています。その常設化された母体が、具体的な数値目標(KPI)を提示することが、これからは望まれると考えます。その数値目標に対して折々にレビューを行い、PDCAを回していくことができるはずです。参考になるのが第2回の事務局説明用資料のP42で紹介されている英国MaPSの国家戦略です。詳細は、フィンウェル研究所のブログ、私の心情(145)「金融教育の国家戦略」でまとめていますので、ご参照ください。

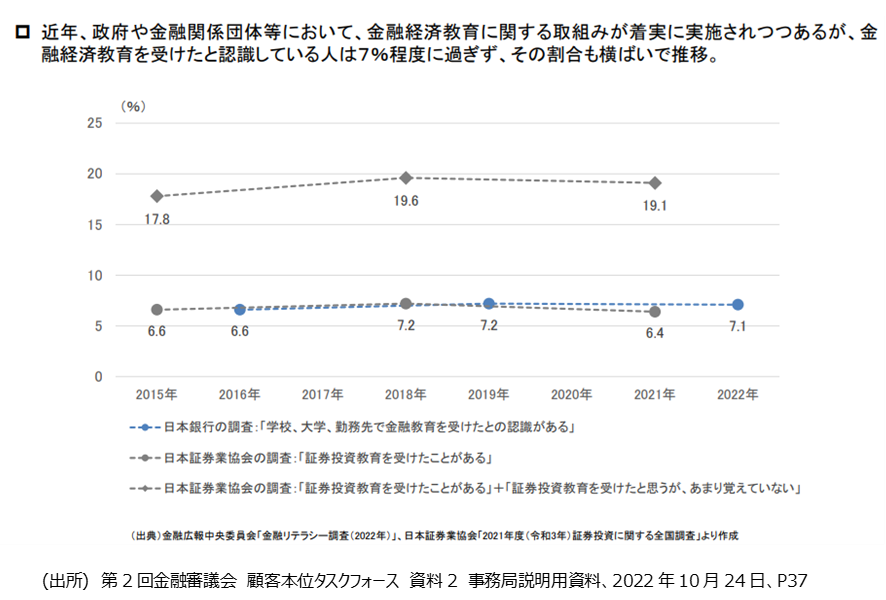

第2回の事務局説明用資料のP37に「金融経済教育を受けたと認識している人が7%にとどまっている」といったデータがありましたが、その組織が具体的な数値目標を設定し、個々の金融経済教育活動の全体像を把握する形でその目標達成を進めていくといったものになればいいかと考えます。