私の心情(105)―資産活用アドバイス38-退職後の期間を前後に分けてバッファー資産を活用

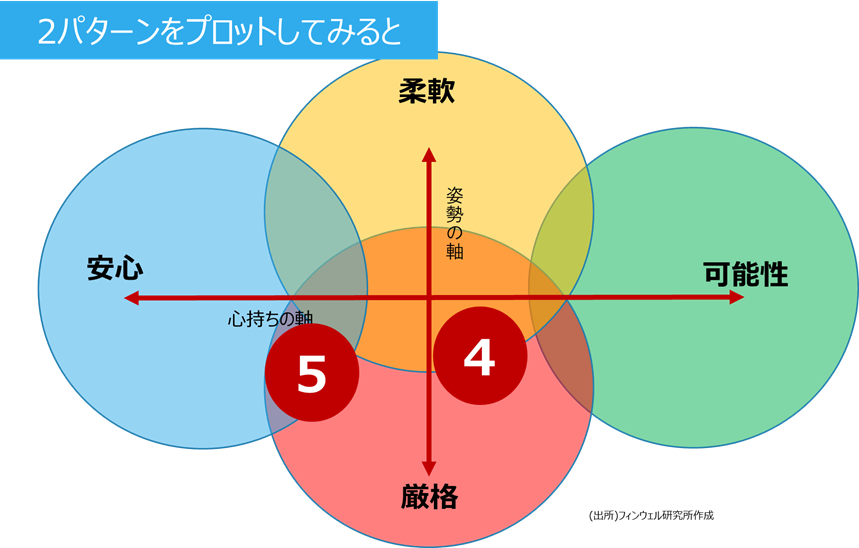

前回は、「率」による引き出し額の変動をバッファー資産の活用で補填する考え方をまとめました。その3パターンは、いずれも退職後生活の全期間を通してバッファー資産を活用することを前提にしていましたが、今回は「定額引き出し」を前提に元本が毀損してもいいように、または既存させないようにバッファー資産をある一定期間重点的に使う方法をまとめてみます。ここで紹介する2つの方法は、最後に示す通り、4象限で考えると、比較的、厳格は生活パターンで、収入に対する安定を望む領域にある方法ではないかと思います。

前回は、「率」による引き出し額の変動をバッファー資産の活用で補填する考え方をまとめました。その3パターンは、いずれも退職後生活の全期間を通してバッファー資産を活用することを前提にしていましたが、今回は「定額引き出し」を前提に元本が毀損してもいいように、または既存させないようにバッファー資産をある一定期間重点的に使う方法をまとめてみます。ここで紹介する2つの方法は、最後に示す通り、4象限で考えると、比較的、厳格は生活パターンで、収入に対する安定を望む領域にある方法ではないかと思います。

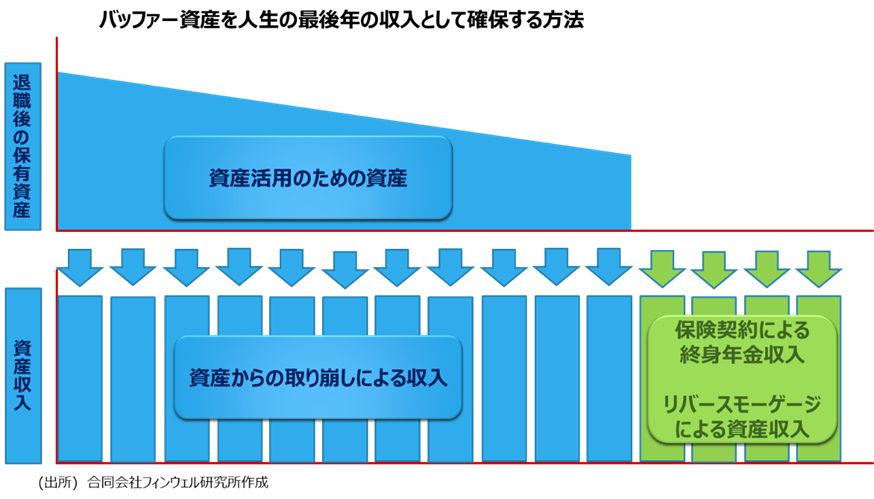

枯渇したら保険を活用ーパターン④

1つめの方法は、バッファー資産を最後の時期に使うことを想定します。運用しながら定額引き出しをする場合の「収益率配列のリスク」では、その前半に想定を下回る収益率が続いた場合に後半で枯渇する懸念が高まります。万一、途中で枯渇した場合には、その後の生活資金は終身保険でカバーする方法です。

米国では、Deferred Income Annuityと呼ばれる繰り延べ終身年金が開発されています。これは契約後に何年か経過してから終身の年金を受け取れるという金融商品です。例えば、65歳から85歳までは保有資産を運用しながら定額引き出しを行い、85歳から最後までの期間は、この終身年金を受け取るように設計するわけです。この時、終身年金の契約は65歳時点で設定することから、20年の繰り延べ期間を想定することになります。もちろん、終身年金が受け取れるようになる85歳時点でまだ資産が枯渇していなければ、その資産をより柔軟に使うことも可能になります。

ただ、DIAの場合には、収入は確保されているとはいえ、契約によるもののため「資産がなくなっている」という現実はなかなか受け入れ難いようで、これを使うことに躊躇する人も多いのが実情です。これはアニュイティ・ギャップと呼ばれる現象で、世界中で多くの議論がなされている分野でもあります。

枯渇したら自宅を担保に資金を

同様のアイデアとして、途中で資産が枯渇した場合に、保有する自宅を担保にリバース・モーゲージなどで不動産を流動化する方法も考えられます。こちらは、保有する自宅を担保にしていることもあって「資産が存在する」点が安心感をもたらしますが、担保の掛け目がどれくらいなのか、マンションでも対象になるのかといった実務的な課題が多い点は気になるところです。

保険を使った方法、リバース・モーゲージを使った方法、どちらも退職後の期間を前後に分けて、後半でバッファー資産を活用する方法です。

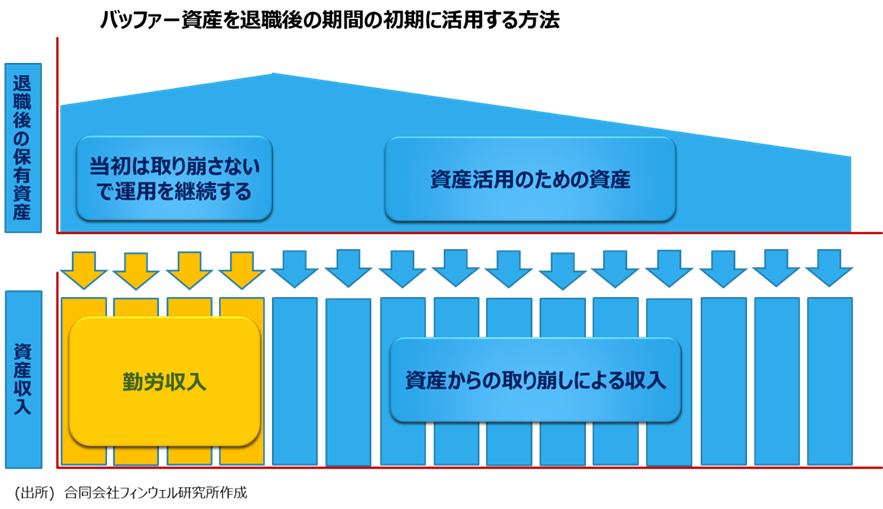

資産活用期の当初にバッファー資産を使う方法-パターン⑤

退職後期間の前半にバッファー資産を活用する方法も理論的には考えられます。第103回のコラムでも言及しましたが、資産が計画期間の途中で枯渇するかどうかに大きく影響するのは、最初の5‐10年の期間の収益率でした。そのため、その時期に運用資産から資金を引き出さないようにすることが大切になりますから、最初の5‐10年をバッファー資産で生活するというパターンです。

例えば、年間40万円を10年間分として、400万円をバッファー資金として例えば預金などで用意し、65₋75歳までの生活費に充当します。残りの1600万円に関しては、65歳から運用を続けるものの、最初の10年間は一切引き出さず、75歳以降の生活費に充当するという方法です。ただ、この方法は理論的には考えられますが、実際に行おうとすると、最初に安全資産を使い切ってしまうというパターンなので、心理的なハードルは高そうです。

バッファー資産は金融資産でなくとも

75歳くらいまでのバッファー資産をいわゆる金融資産ではなく、例えば勤労収入といった他の資産で賄う方法も想定できます。退職後の生活とは言え、まったく働かないというわけではないでしょうから、ある程度の勤労収入を充てにすることは可能ですが、資産収入に頼らないほどの十分な勤労収入が得られるのかは難しいところかもしれません。全面的なバッファー資産というわけにはいかないかもしれません。

安心・厳格な生活パターンに

今回のバッファー資産の使い方は、退職後の期間の前か後かといった切り口としてしみましたが、この場合には比較的厳格な生活パターンを望む傾向が強くなるように思います。収入を増やすというよりは、安心できる収入を確保することが前提で、可能性を求める場合も収入を増やすというよりは収入を得られる期間を長く確保するというスタイルに合った方法ではないかと思います。