私の心情(188)―資産活用アドバイス71-デキュムレーション研究会第9回―認知症とデキュムレーション

5月30日に第9回のデキュムレーション研究会を開催しました。今回は、京都医科大学大学院で認知症の臨床医をされている成本迅教授に「高齢者の資産管理に与える認知症の影響」のテーマでプレゼンをいただき、研究会メンバーで議論をしました。

5月30日に第9回のデキュムレーション研究会を開催しました。今回は、京都医科大学大学院で認知症の臨床医をされている成本迅教授に「高齢者の資産管理に与える認知症の影響」のテーマでプレゼンをいただき、研究会メンバーで議論をしました。

高齢者は個人差が大きい

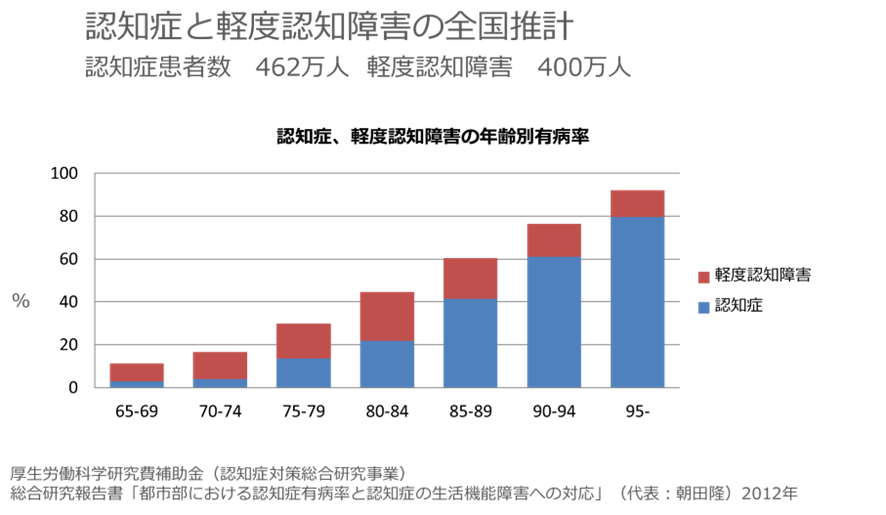

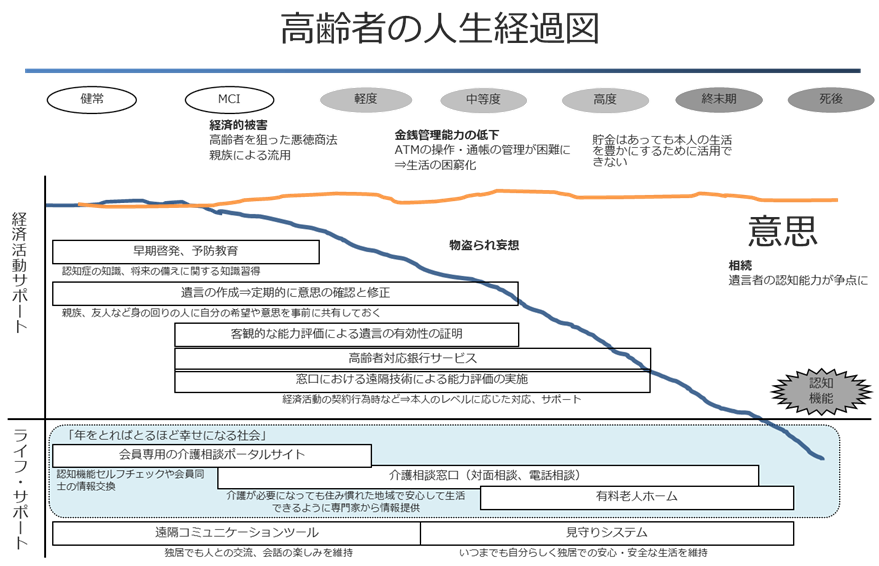

今回の成本教授のプレゼンで最も重要と感じた点は、「高齢者は個人差が大きい」という基本的なところでした。グラフは、年齢別の認知症の発症率を見たものですが、80代前半では認知症の人は20%程度、後半になると40%、そして90代になると60%へと上昇していきます。また認知症予備軍はそれぞれ20%前後いるとのことですから、その発症率の高さに改めて驚きます。

しかしその一方で、このグラフを反転してみると、80代前半では40%くらいの人が全く発症していない、とみることもできます。各年代において、認知症を発症している人、その予備軍としての軽度認知障害(MCI)の人、そして発症していない人が、それぞれ大きなボリュームで混在していることが、「高齢者は個人差が大きい」という基本的な視点につながります。

さらに67.6%を占めるアルツハイマー型の認知症は、記憶障害がゆっくり進行するのが特徴といわれ、予備軍からの進行や認知症のなかでも部分的な改善や進行の遅延など、多様な経過が複雑に存在しているようです。これも個人差が大きくなる背景の一つといえそうです。

われわれの覚悟も

発症率の高さから、認知症が限られた人の病気ではないという認識のもと、高齢期に当然のように起きる事象だという冷静さが必要だと思い知らされます。研究会メンバーの中からも「実はうちの親も・・・」という発言が相次いだのもそれを感じさせます。ただ、そう指摘する我々、研究会メンバー自身も、親のことではなく、そろそろ自分のこととして認識すべきという覚悟も強いているように思います。

「認知症発症=金融取引停止」では難しい時代に

成本教授は、一般社団法人日本意思決定支援推進機構の理事長も兼務されていて、認知・判断能力が低下した高齢者に金融機関がどう対応すべきかに関する議論にも積極的に関与されています。

認知症の診断が下されると、本人による契約関係や金融資産の管理が認められなくなることから、「認知症発症=金融取引停止」となります。そこで、その人に代わって管理を行う成年後見制度がありますが、現状ではなかなか利用が進んでいないのが実情です。もっと活用されるべきだとの意見がある一方で、成年後見人に指定されるのはほとんどが弁護士で、資産運用はできない点を懸念する向きもあります。日々の生活を支える認知症患者の家族の視点から、また認知症と診断された当人を顧客として抱える金融機関の視点から、これが大きな障害になるのも事実でしょう。しかも認知症患者そのものが少ない時代ならともかく、今や認知症患者数は462万人、軽度認知障害者が400万人といわれる状況ですから、少ない成年後見人では対応できなくなります。

家族が代わりに資金管理をするのが7割

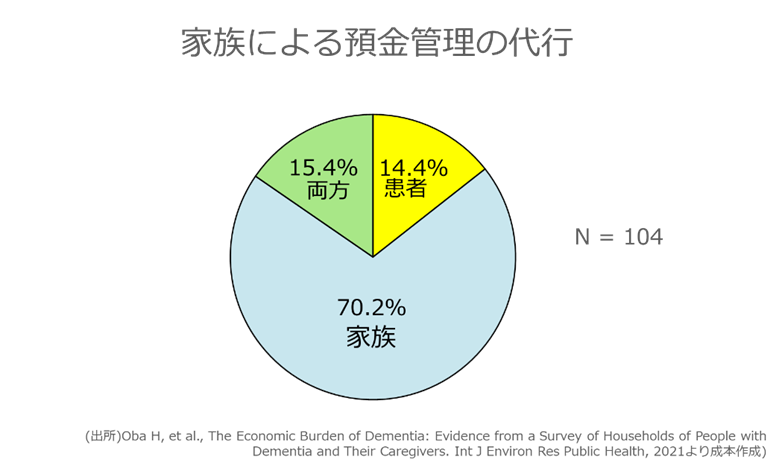

紹介していただいた資料のなかでは、「家族による預金管理の代行」のグラフも印象に残っています。親が認知症を発症した段階で、70.2%の人の資金管理は家族が行っているという調査結果でした。

原則的には、顧客が認知症となった場合には、金融機関はその方の金融取引を凍結することが求められます。しかし、そうすることで本人のみならず家族の社会生活が滞ることを考えると、家族は金融機関に告知しないで、本人の代わりに資産管理を担うことも避けられない事態でしょう。もちろん家族が勝手に資金を引き出して高齢者に実質的な被害を与える「経済的虐待」の可能性も潜んでいますから、性善説だけでこれを看過することができないところですが、その具体的な対応がない今の状況では、画一的な対応は難しいのが実情のようです。

「認知症発症=金融取引停止」という1対1の関係は、「高齢者の個人差が大きい」という状況のなかでなかなか受け入れにくいものではないでしょうか。そのため、本人の認知症の判断を避けて家族が資金管理をする事象が7割を占めているのだろうと思います。

本人の意思決定を支える仕組み

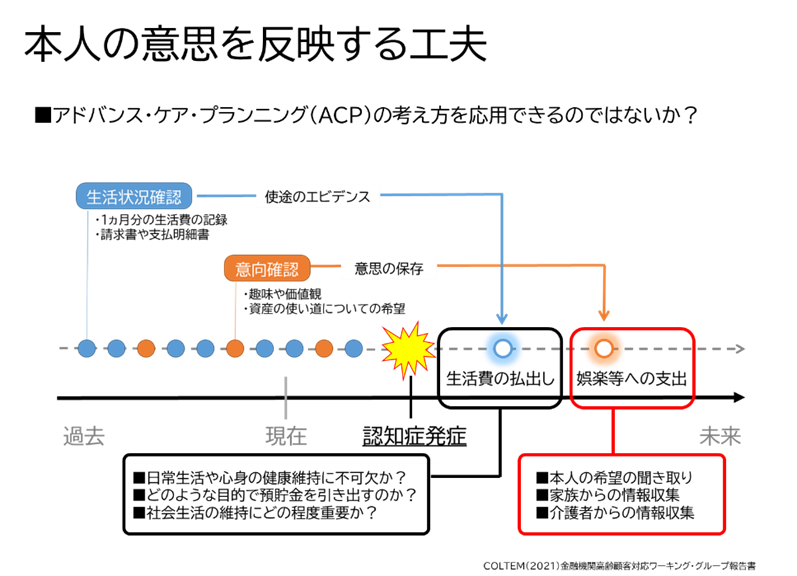

この点に関して、成本教授からは「必要なのは本人の意思をサポートする仕組みだ」という指摘をいただきました。本人の意思を伝える能力が低下しても、サポートする仕組みが整っていれば、ある程度の本人の意思を明確にできるのではないかという考え方です。その一つとして、資産運用のできる後見人が組み込まれているドイツの事例にも言及されました。複数の専門家が関与する仕組みも必要になるという視点で、ドイツの事例はメンバーの関心も高いものでした。

医療と金融の協業の可能性

成本教授によると、そのための対応としていろいろな施策が検討、実験、実装されつつあるようです。

遺言能力スクリーニング:関係者が遺言作成時の当該者の認知・判断能力に疑義を持たないように、遺言を作成する際に遺言に関連する認知・判断能力の検査を行っておくもの。遺産を分割することによる影響などを本人が理解しているかを確認する検査内容となるために専門医しかできない点がネック。

予約型代理人制度:認知症が認定される前に、万一の際の代理人を家族などに設定しておくことができる民間のサービス。金融商品の購入は不可能ながら、売却のみを代行できる制度であるため、資産の取り崩しが可能になる点はメンバーからも評価が高かった。三菱UFJ銀行、ゆうちょ銀行のほか地方金融機関でも導入しているようだが、まだ認知度が低い。

認知症者から金融取引を取り上げない:成本教授は認知症臨床医としての立場から、認知症だからすべての金融取引を不可にすることのマイナス点も指摘している。認知症がグラデーション的であることから、一律に取引停止とするのではなく、部分的に取引自体を楽しんだり、社会とのつながりを維持する手段として認めてもいいのではないかとも指摘された。制度があるわけではないので、運用口座のなかで一部、本人が使える口座を残しておくといった実務的な対応となる。

認知症一歩手前からのアプローチ

認知症と判定される前に、どういった金融サービスが提供できるかという視点も重要になる。「健康診断のように認知症の進行を事前に予測できる体制ができれば、金融取引・口座の整理といった認知症と診断される前にやっておくべき対策を事前に進めることができるのではないか」とのメンバーからの意見もあった。成本教授も、アドバンス・ケア・プランニングを活用したアイデアを模索しているとのコメントされており、この点は今後の進展が期待されるところ。

ただ、そもそも認知症に対して事前にその状況を確認しておこうと考える人がどれくらいいるだろうか。受診をする側の心理的な面から考えると、不可逆的な疾患であるがゆえに「万一、その可能性が高いと診断されたらどうしようか」と考えて、躊躇する人は多いと思われる。神戸市、名古屋市、横浜市などは、受診費用を補助するクーポンを配布して認知症の検査受診を推進する取り組みを始めているが、予算の面でもすべての自治体で対応できるというものではなさそうだ。

早期段階での治療薬の登場が変化のきっかけになるかも

成本教授は「エーザイのレカネマブの承認」を固唾を飲んで見守っているとのこと。同薬は、アルツハイマー病の原因物質である脳内のアミロイドの蓄積進行を抑制する薬効が期待されていて、承認されると“早期”アルツハイマー病の治療(進行抑制)の手段が具体化することになる。この薬は、“早期”のアルツハイマーに効果があるという点で、「”早期“であれば薬効が期待できる」という認識が広がれば、「“早期”であるかどうかの診断」に前向きになる人が増えるのではないかとみているわけです。

同薬の承認とあわせて、診断希望への前向きな動きが高まれば、アドバンス・ケア・プランニングが実効性を持つことにならないだろうか。それは超高齢社会における金融取引にとっても意味のあることになる。